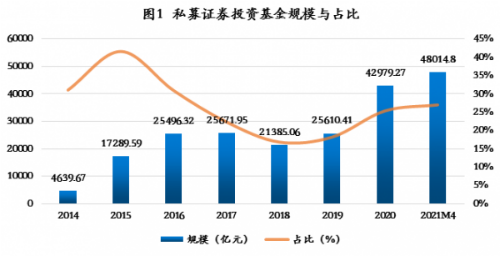

張奧平 孟竹青/文 私募證券投資基金是一種通過社會非公開方式面向社會特定投資者募集資金并以基金方式運作的集合投資制度。我國私募證券投資基金從20世紀90年代萌芽到現(xiàn)在已有近三十年左右的歷史,在此期間私募證券投資基金漸漸從地下運營向合法化、規(guī)范化方向發(fā)展,也愈發(fā)受到投資者的歡迎。截止到2021年4月份,中國私募證券投資基金管理人數(shù)量達到8920家,管理規(guī)模達到48014.80億元,存量規(guī)模數(shù)據(jù)再創(chuàng)新高。但整體來說我國私募證券投資基金仍處于初期階段,還存在巨大的發(fā)展空間,隨著市場機制的進一步完善和產(chǎn)品種類更加豐富,私募證券投資基金將繼續(xù)蓬勃發(fā)展。

一、我國私募證券投資基金的發(fā)展歷程

我國私募證券投資基金的發(fā)展大致可以分為三個階段:

第一階段:早期萌芽階段(20世紀90年代初至2004年)

20世紀90年代初,隨著改革開放的不斷深入,部分企業(yè)擁有大量閑置資金,民間資本充裕。此時我國資本市場初步建立,市場制度建設(shè)還不完善,存在套利空間。但是公募基金并不能獲取這部分收益,因此市場亟需一種新的代客理財方式,私募基金的雛形出現(xiàn)。

1996-2000年,股市上漲,旺盛的投資需求促使大量券商精英跳槽出來,以委托理財?shù)姆绞皆O(shè)立投資公司,進入私募行業(yè)。從2001年開始,政府陸續(xù)出臺了相關(guān)政策,如《信托法》,推動了私募基金的發(fā)展。2003年,云南國際信托有限公司發(fā)行“中國龍資本市場集合資金信托計劃”,標志著我國首支投資于二級市場的以信托模式發(fā)行的私募基金誕生。2003年,全國人大常委通過了《證券投資基金法》,為私募基金預留了口徑。此后證監(jiān)會又發(fā)布《證券公司客戶資產(chǎn)管理業(yè)務(wù)試行辦法》,允許券商提供私募產(chǎn)品。

第二階段:快速發(fā)展階段(2004年-2013年)

2004年2月,深國投推出了我國首支證券類信托計劃——“深國投·赤子之心(中國)集合資金信托計劃”,對我國私募基金行業(yè)有深刻意義,開啟了陽光私募基金的先河。陽光私募基金相比過去創(chuàng)新了以信托關(guān)系為基礎(chǔ)的代客理財機制,利用信托平臺募集資金并在信托平臺監(jiān)管下進行私募證券投資,引入了銀行托管、定期公開披露凈值等操作,使得私募契約、資金募集、信息披露渠道更加公開化、透明化、規(guī)范化。

2007年10月,股市行情火熱,再加上公募基金行業(yè)缺乏股權(quán)激勵機制,薪酬相比私募基金較低,促使了更多的優(yōu)秀人才加入私募基金管理行業(yè),出現(xiàn)了“公奔私”熱潮。這些來自公募的基金經(jīng)理為陽光私募帶來了規(guī)范的運作理念,也推動了《證券投資基金法》中公募基金股權(quán)激勵條款的產(chǎn)生,對基金業(yè)的持續(xù)發(fā)展有著重大作用。

第三階段:規(guī)范化階段(2013年至今)

2013年,中國證券投資基金業(yè)協(xié)會成立,此后相關(guān)金融監(jiān)管機構(gòu)出臺了多部行業(yè)規(guī)范性文件。2013年人大常委會通過的《證券投資基金法》首次將非公開募集資金納入法律監(jiān)管范圍。2014年5月,國務(wù)院發(fā)布《關(guān)于進一步促進資本市場健康發(fā)展的若干意見》,專門提出要“培育私募市場”。2014年6月,證監(jiān)會出臺《關(guān)于大力推進證券投資基金行業(yè)創(chuàng)新發(fā)展的意見》等。各種新規(guī)為私募證券投資基金行業(yè)的發(fā)展奠定了良好的法規(guī)基礎(chǔ)。

二、私募證券投資基金行業(yè)的現(xiàn)狀

1、行業(yè)規(guī)模

截止2021年4月份,中國私募證券投資基金規(guī)模達到48014.80億元,存量規(guī)模數(shù)據(jù)再創(chuàng)新高。從2017年11月資管新規(guī)發(fā)布以來,私募基金通過銀行理財渠道募資受限,使得管理規(guī)模連續(xù)兩年收縮,但隨著市場行情的推動,2019年重新迎來了小幅上升。在2020年,私募證券投資基金管理規(guī)模大幅增加53.7%,市場表現(xiàn)優(yōu)異。

資料來源:中國證券投資基金業(yè)協(xié)會、增量研究院

2、基金管理人

2020年我國私募證券投資基金管理人數(shù)量保持平緩。根據(jù)中國證券投資基金業(yè)數(shù)據(jù),私募證券投資基金管理人家數(shù)由2019年年底的8857家,增長為8908家,截止2021年4月底,又增長了12家,目前占全市場私募基金管理人數(shù)量的36.44%。

資料來源:中國證券投資基金業(yè)協(xié)會、增量研究院

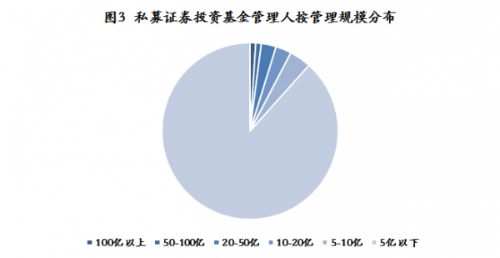

從管理規(guī)模來看,已登記的私募證券投資基金管理人中,2020年管理規(guī)模100億元以上的有82家,數(shù)量占比1.03%;規(guī)模5億以下的7014家,占比88.37%。與2019相比,基金管理人的管理規(guī)模在逐漸擴大。

資料來源:中國證券投資基金業(yè)協(xié)會、增量研究院

資料來源:中國證券投資基金業(yè)協(xié)會,截止2020年底

目前,我國私募證券投資基金的組織形式主要有股份有限公司、有限責任公司和合伙企業(yè)(包括普通合伙企業(yè)、有限合伙企業(yè))。根據(jù)私募基金管理人公示系統(tǒng)數(shù)據(jù),目前已登記的私募證券投資基金管理人中,組織形式以公司制為主,有8266家,占比92.67%。且近年的統(tǒng)計數(shù)據(jù)顯示,已登記私募證券基金管理人中,公司制管理人數(shù)量占比一直維持在90%以上,且比例穩(wěn)步增加,占據(jù)絕對主導地位。

3、行業(yè)競爭格局

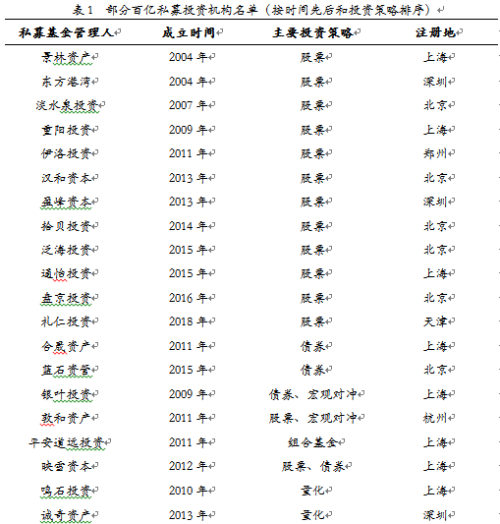

2020年市場業(yè)績爆發(fā)下百億私募的數(shù)量出現(xiàn)了較快增長,這主要得益于2020年A股結(jié)構(gòu)性牛市行情的演繹,市場表現(xiàn)突出助長了私募策略業(yè)績增長,業(yè)績增長進一步促進資金流入,因此私募證券投資基金的管理規(guī)模快速增長,甚至出現(xiàn)了千億級的私募機構(gòu)。

從百億私募的分布區(qū)域來看,排名前三的分別是上海、北京、深圳,其他地區(qū)相對較少,主要原因是北上廣的人才較多,比其他城市優(yōu)勢明顯,頭部私募基金已經(jīng)形成集聚現(xiàn)象;從策略分布來看,股票策略的私募管理人最多,由于股票市場收益明顯,股票類百億私募基金數(shù)量遠超其他策略,另外量化類私募的數(shù)量增長也較快;從成立時間來看,成立時間不足五年的私募數(shù)量較多,呈現(xiàn)年輕化趨勢,其中衍復投資甚至成立僅一年就成為百億私募。

總體來說,私募證券基金頭部機構(gòu)快速擴容,頭部集聚效應正在加劇。由于頭部機構(gòu)的資源優(yōu)異,資金、人才、數(shù)據(jù)、交易系統(tǒng)等各方面都比其他私募存在顯著優(yōu)勢,從而他們可以做出更好的決策,賺取更高的收益,形成良性循環(huán),導致頭部機構(gòu)越來越集中。

4、國內(nèi)私募證券基金的業(yè)績表現(xiàn)

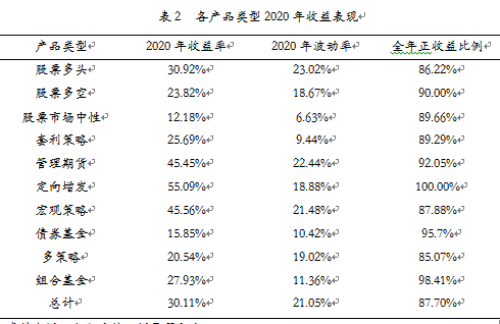

2020年由于疫情影響,股市波動較大。根據(jù)朝陽永續(xù)不完全統(tǒng)計,截止2020 年12月末,1634只具有連續(xù)一年以上凈值數(shù)據(jù)的非結(jié)構(gòu)化私募產(chǎn)品當月平均收益率為3.6%,年平均收益率為30.11%。其中,2020年度實現(xiàn)正收益的產(chǎn)品數(shù)量為1446只,占比為87.69%,整體表現(xiàn)優(yōu)于上證綜指和深證成指。

資料來源:朝陽永續(xù)、增量研究院

三、私募證券投資基金行業(yè)的未來發(fā)展趨勢展望

1、馬太效應下行業(yè)集中度提升

我國的私募證券基金發(fā)展歷史較短,仍處于行業(yè)發(fā)展初期,按照私募證券基金管理人的管理規(guī)模劃分,僅有1.03%的私募基金管理人管理規(guī)模在百億元以上,占比很少,但是在逐漸上升。隨著投資者對私募基金的認識更加充分,以及更多的優(yōu)秀人才加入到私募基金這個行業(yè)中,該行業(yè)的競爭將進一步加劇,頭部企業(yè)的集中度也會進一步提升。

2、外資管理人加速布局

自2017年1月全球最大資產(chǎn)管理公司之一的外商獨資企業(yè)富達利泰成為首家外資私募以來,越來越多的外資資管機構(gòu)完成私募證券投資基金管理人登記,成為外資私募。2020年外資私募數(shù)量已經(jīng)達到32家,管理數(shù)量達97只,管理規(guī)模突破百億元人民幣。

目前外資私募管理人在國內(nèi)市場整體處于積極布局階段,隨著我國進一步對外開放、引進外資、金融市場不斷完善,外資私募管理人將得到進一步發(fā)展,并成為我國私募證券基金的重要力量。

3、私募策略尋求多元化發(fā)展

目前我國的私募證券基金投資策略集中在股票、期貨、債券等,因為我國的金融市場發(fā)展處于初期階段,建設(shè)還不夠完善,金融產(chǎn)品的種類也還沒有那么豐富。隨著資本市場不斷發(fā)展,未來我國可能逐步推出各類型的金融衍生品,屆時私募基金的投資策略也會多元化發(fā)展。

4、未來發(fā)展空間廣闊

截止2019年底,中國內(nèi)地GDP總量水平占到美國的66.3%,但股票市場、債券市場規(guī)模僅為美國市場的21.7%和29.2%,公募基金和私募基金規(guī)模為美國的8.1%和8.9%。以美國為參考依據(jù),我國的基金市場還有很大的發(fā)展空間,隨著資本市場全面注冊制改革,居民的理財意識提升、需求增大,公募和私募基金行業(yè)都具有廣闊的發(fā)展前景。

【作者張奧平系增量研究院院長、如是資本董事總經(jīng)理,孟竹青系增量研究院首席資本研究員、增量資本投資總監(jiān),實習生王玉瑩(北京語言大學)對本文亦有貢獻】

京公網(wǎng)安備 11010802028547號