曾 剛 蘇小軍/文

堅持和加快綠色發(fā)展已成為我國中長期的重要戰(zhàn)略目標。2020年中央經(jīng)濟工作會議首次將“做好碳達峰、碳中和工作”作為重點任務之一,提及“我國二氧化碳排放力爭2030年前達到峰值,努力爭取2060年前實現(xiàn)碳中和”“加快調(diào)整優(yōu)化產(chǎn)業(yè)結構、能源結構”“加快建設全國用能權、碳排放權交易市場”等內(nèi)容,充分展現(xiàn)了中國的大國責任和大國擔當,也確立了“十四五”我國綠色發(fā)展的目標任務和路線圖。

1

我國碳金融市場發(fā)展

碳市場是利用市場機制來實現(xiàn)碳減排的重要工具。碳排放權市場(或碳交易市場),是溫室氣體排放權交易的總稱,由于二氧化碳占據(jù)絕對地位而得名。從更廣義的范圍來看,碳排放權市場既包括排放權的交易,也包括那些開發(fā)可產(chǎn)生額外排放權(各種減排單位)的項目的交易,以及與排放權相關的各種衍生品交易。

碳排放權交易的產(chǎn)生,可以追溯到1992年的《聯(lián)合國氣候變化框架公約》(以下簡稱《公約》)和1997年的《京都議定書》。為了應對全球氣候變暖的威脅,1992年6月,150多個國家和地區(qū)制定了《公約》,設定2050年全球溫室氣體排放減少50%的目標,1997年12月,有關國家通過了《京都議定書》作為《公約》的補充條款。《京都議定書》設定了發(fā)達國家(京都議定書附錄1中所列國家)在既定時期(2008?2012年)的溫室氣體減排目標。為降低各國實現(xiàn)減排目標的成本,《京都議定書》設計了三種交易機制,即國際排放權交易(International Emission Trading,IET)、聯(lián)合實施機制(Joint Implementation,JI)以及清潔發(fā)展機制(Clean Development Mechanism,CDM)。《京都議定書》所列出的這三種市場機制,使溫室氣體減排量成為可以交易的無形商品,為碳排放權交易的發(fā)展奠定了基礎。

為落實國家“十二五”規(guī)劃綱要提出“逐步建立碳排放交易市場”的任務要求2011年10月底,國家發(fā)展和改革委員會批準北京、天津、上海、重慶、湖北、廣東及深圳七省市開展碳排放權交易試點,正式拉開了我國碳市場建設的帷幕。2013年6月,深圳碳排放權交易所率先啟動,標志著碳排放權交易正式開始試點;隨后,上海、北京、廣東、天津四個交易所在2013年年底啟動,碳排放權交易試點范圍擴大。2014年,湖北、重慶兩個碳排放權交易中心正式開始碳交易,七個試點區(qū)域碳交易所全部啟動。2017 年,海峽股權交易中心開始碳交易,福建加入試點范圍。截至2020年1月,前7家交易所共交易二氧化碳3.22億噸,實現(xiàn)交易總額71.55 億元。

基于碳資產(chǎn)的市場交易,碳排放權交易市場將發(fā)揮對碳資產(chǎn)的“價格發(fā)現(xiàn)”功能,為創(chuàng)設各類碳金融產(chǎn)品提供了基礎。從廣義的角度來說,各類與節(jié)能減排或形成碳資產(chǎn)有關的金融業(yè)務均可被納入碳金融的范疇。本文以相對狹義的角度來定義碳金融,即以碳排放配額、CCER等碳資產(chǎn)為標的資產(chǎn),圍繞標的資產(chǎn)開展的融資、投資等業(yè)務。目前,北京、上海、湖北、福建、廣州、深圳等地的碳排放權交易所已與金融機構開展合作,推出了多類碳金融產(chǎn)品,具體包括碳資產(chǎn)抵/質(zhì)押貸款、碳資產(chǎn)回購、碳資產(chǎn)拆借、碳基金、碳資產(chǎn)托管以及碳金融衍生產(chǎn)品(包括碳遠期,碳掉期與碳期權)等,在實踐中取得了良好的效果。

在自下而上試點的基礎上,政策層面開始著手建立全國統(tǒng)一的碳排放權市場,以進一步強化市場機制對減排的引導作用。2017年,為落實國家戰(zhàn)略部署,國家發(fā)改委印發(fā)了《全國碳排放權交易市場建設方案(發(fā)電行業(yè))》,旨在推動全國統(tǒng)一碳排放權交易市場建設。2021年1月5日,生態(tài)環(huán)境部部務會議審議通過《碳排放權交易管理辦法(試行)》(以下簡稱《辦法》),在全國范圍組織建立碳排放權注冊登記機構和碳排放權交易系統(tǒng)。根據(jù)《辦法》規(guī)定,全國碳市場首個履約周期從2021年1月1日開始正式啟動,正式交易將于2021年6月上線,首批履約周期涉及2225家發(fā)電行業(yè)的重點排放單位。《辦法》的出臺,標志著我國碳排放權市場以及碳金融的發(fā)展進入了全新的階段,有望在“十四五”期間為促進我國經(jīng)濟、社會全面綠色轉(zhuǎn)型發(fā)揮更為積極的作用。

2

信托公司開展碳金融業(yè)務的設想

碳金融市場的發(fā)展,將為金融機構提供全新的發(fā)展空間和機遇。信托公司開展業(yè)務可以橫跨貨幣市場、資本市場、實業(yè)產(chǎn)業(yè),既可以開展融資類、投資類業(yè)務,還可以開展事務管理類業(yè)務,對于各類碳金融業(yè)務模式,均可以通過信托計劃實現(xiàn)業(yè)務落地,有著極為廣闊的發(fā)展空間。

碳金融模式與碳信托

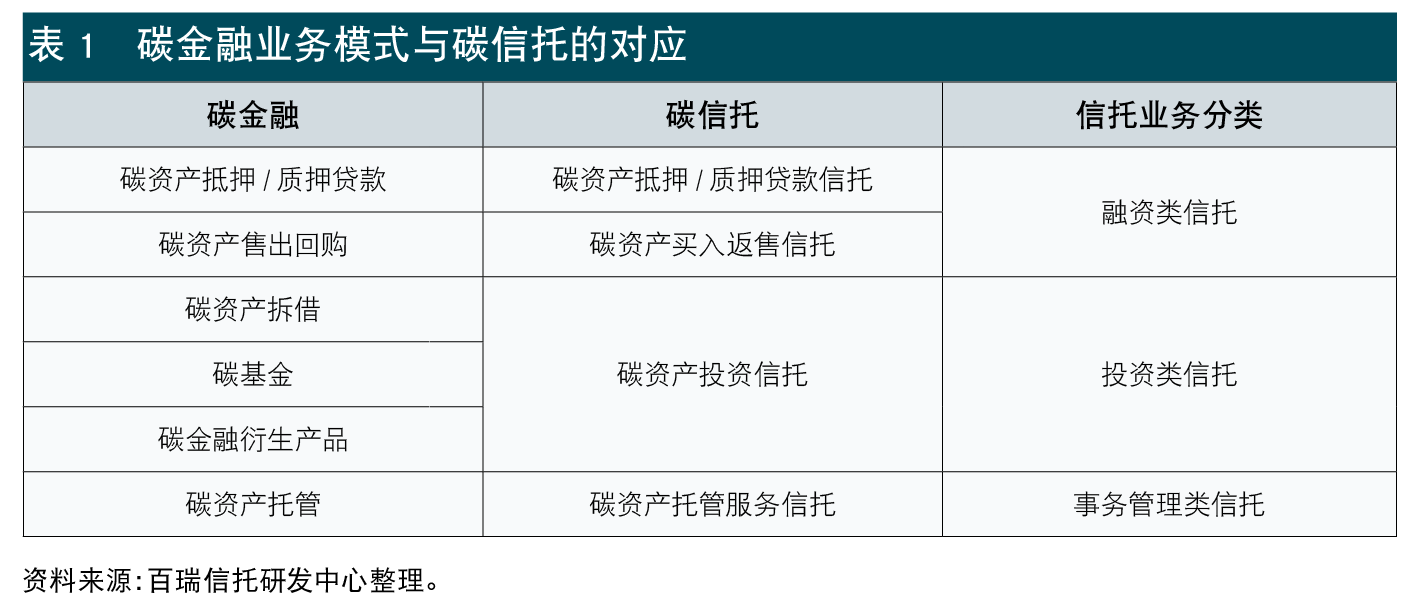

碳信托是碳金融的一個細分領域,是碳金融的各類模式與信托的融合。與碳資產(chǎn)抵/質(zhì)押貸款、碳資產(chǎn)售出回購兩類業(yè)務相對應,信托公司可開展碳資產(chǎn)抵/質(zhì)押貸款信托、碳資產(chǎn)買入返售信托等融資類信托。碳資產(chǎn)抵/質(zhì)押貸款信托、碳資產(chǎn)買入返售信托均可為控排企業(yè)提供資金融通,這類業(yè)務不應當屬于當前要求融資類信托壓降的范疇。

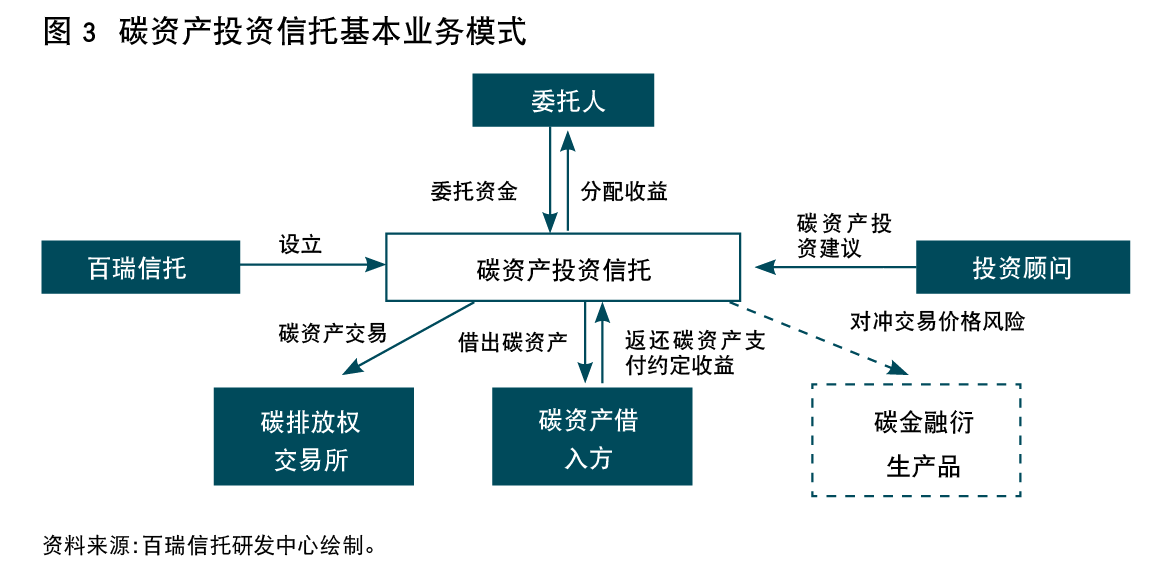

信托公司可以開展的第二類碳金融業(yè)務為投資類信托,即碳資產(chǎn)投資信托。碳資產(chǎn)投資信托與碳基金業(yè)務模式最為接近,均為通過參與碳資產(chǎn)的二級市場交易獲得收益。在碳資產(chǎn)拆借業(yè)務中,借出方先行借出碳資產(chǎn),并約定一定期限后借入方返還碳資產(chǎn)并支付約定收益,借出方獲得了基于碳資產(chǎn)的收益。碳資產(chǎn)投資信托同樣可以進行類似的借出碳資產(chǎn)操作,并獲得約定收益。此外,碳資產(chǎn)投資信托可開展一定的碳金融衍生產(chǎn)品投資,以此來對沖價格波動風險。因此,將碳資產(chǎn)拆借、碳基金、碳金融衍生產(chǎn)品與碳資產(chǎn)投資信托相對應。

此外,信托公司還可以開展碳資產(chǎn)托管服務信托,屬于服務信托的范疇,目前的分類中可以歸入非通道事務管理類信托范疇。由于信托制度具有財產(chǎn)獨立、風險隔離的特征,信托公司開展碳資產(chǎn)托管服務信托具有獨特優(yōu)勢。

融資類碳信托

碳資產(chǎn)抵押/質(zhì)押貸款信托、碳資產(chǎn)買入返售信托均向控排企業(yè)提供資金融通,是兩類典型的融資類碳信托業(yè)務。

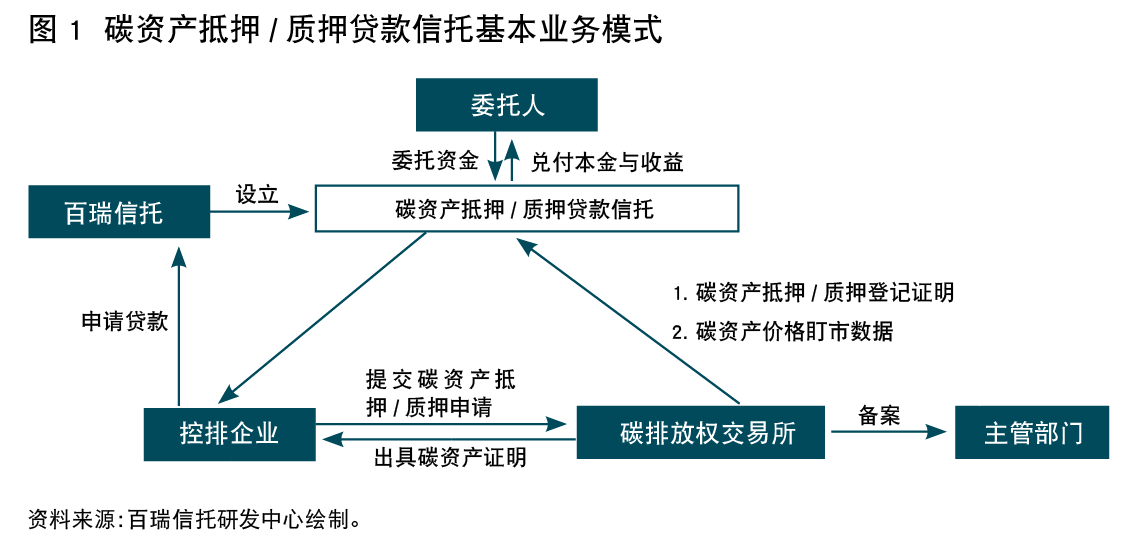

1. 碳資產(chǎn)抵押/質(zhì)押貸款信托

碳資產(chǎn)抵押/質(zhì)押貸款信托的業(yè)務模式與碳資產(chǎn)抵押/質(zhì)押貸款基本相同。信托公司設立碳資產(chǎn)抵押/質(zhì)押貸款信托計劃,信托資金用于向控排企業(yè)發(fā)放貸款。信托計劃以控排企業(yè)的碳排放配額或CCER以抵押物或質(zhì)押物。

2. 碳資產(chǎn)買入返售信托

借鑒碳資產(chǎn)售出回購的模式,信托公司可設立碳資產(chǎn)買入返售信托計劃。信托資金將用于向控排企業(yè)購買碳資產(chǎn),同時將約定在一定的期限內(nèi),信托計劃再向控排企業(yè)以約定的價格回售碳資產(chǎn)。除了由信托公司代表信托計劃完成碳資產(chǎn)的購買與回售操作外,還可以考慮通過設立一家碳資產(chǎn)管理有限合伙企業(yè)/基金來完成。由信托計劃認購碳資產(chǎn)管理有限合伙企業(yè)/基金的份額,碳資產(chǎn)管理有限合伙企業(yè)/基金完成購買與回售操作之后,向信托計劃分回本金與收益,信托計劃進而向委托人完成兌付。

在該信托計劃中,控排企業(yè)獲得了資金融通,因此將碳資產(chǎn)邁入返售信托歸為融資類信托。

碳資產(chǎn)投資信托

借鑒碳基金的業(yè)務模式,信托公司可設立碳資產(chǎn)投資信托。信托資金主要將用于參與碳排放權交易所的碳資產(chǎn)交易,在把握碳資產(chǎn)價格波動趨勢的基礎上獲得碳資產(chǎn)交易的收益。對大部分信托公司來說,碳資產(chǎn)交易均為相對陌生的領域。因此,在碳資產(chǎn)投資信托的起步發(fā)展階段,可考慮引入一家專業(yè)的碳資產(chǎn)管理機構作為信托計劃的投資顧問。

目前,我國碳資產(chǎn)交易的活躍度相對較低,碳資產(chǎn)交易可能面臨較大的價格風險。信托資金在初期購買碳資產(chǎn)之后,也可考慮開展碳資產(chǎn)拆借業(yè)務,即將碳資產(chǎn)借出,同時約定在一定的期限內(nèi)借入方返還等額碳資產(chǎn)、支付約定收益。通過借出碳資產(chǎn),可為碳資產(chǎn)投資信托獲得較穩(wěn)定的收益。未來,待我國碳金融衍生產(chǎn)品進一步發(fā)展之后,碳資產(chǎn)投資信托可考慮將一部分資金用于購買碳期貨、碳期權,以此來對沖碳資產(chǎn)價格波動的風險。

碳資產(chǎn)托管服務信托

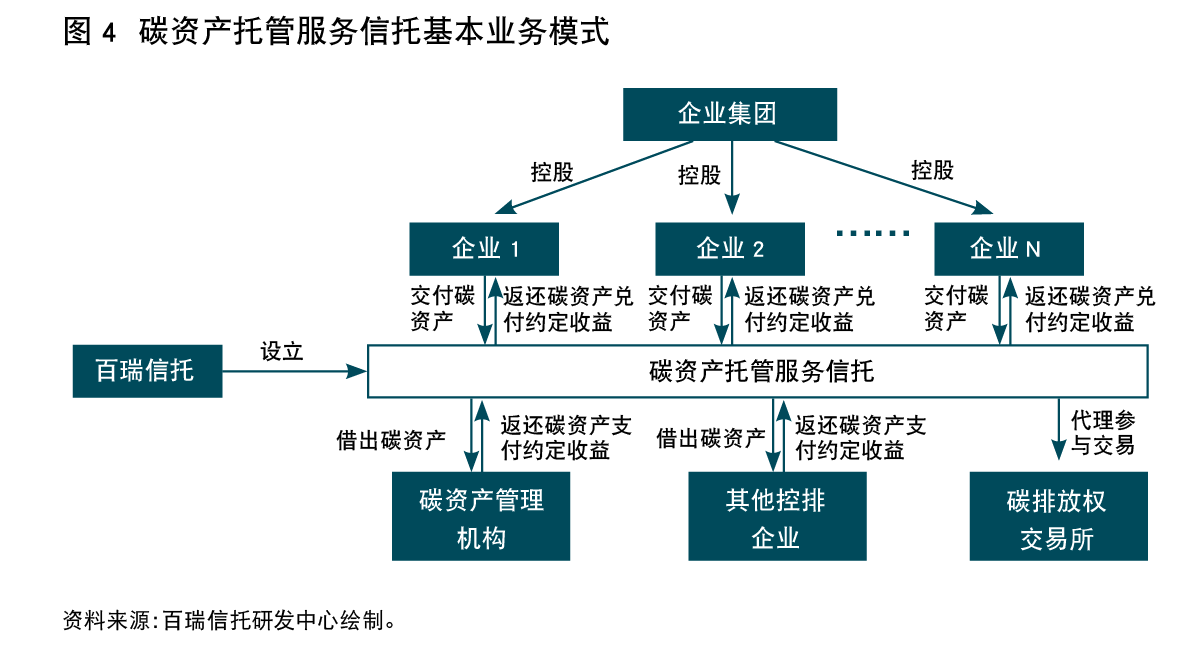

信托公司可設立一項碳資產(chǎn)托管服務信托計劃,企業(yè)將其獲得的碳資產(chǎn)作為信托財產(chǎn)交付該信托計劃。企業(yè)可與信托公司約定信托計劃的期限,并約定到期后信托計劃返還碳資產(chǎn)、向企業(yè)兌付約定的收益。信托公司將代表信托計劃,對碳資產(chǎn)進行集中管理。具體可開展的碳資產(chǎn)管理活動主要有兩項:一是向碳資產(chǎn)管理機構、其他控排企業(yè)借出碳資產(chǎn),并獲得借出碳資產(chǎn)的固定收益。二是代理參與碳排放權交易所的碳資產(chǎn)交易。

碳資產(chǎn)托管服務信托特別適合由一家大型企業(yè)集團開展。一家大型企業(yè)集團下控股多家二級單位,集團層面本身可能也存在集中管理碳資產(chǎn)的需求。因此可將集團下屬眾多二級單位的碳資產(chǎn)統(tǒng)一交付碳資產(chǎn)托管服務信托計劃。

信托公司開展碳金融業(yè)務的路徑

信托公司開展碳金融業(yè)務面臨一定的困難,包括碳資產(chǎn)價格的投研能力不足、應建立對碳資產(chǎn)價值的認同、爭取資金端支持等。對此,信托公司應循序漸進開展碳金融業(yè)務,逐步建立起對碳資產(chǎn)價格的投研能力。

信托公司開展碳金融面臨的主要困難

對于多數(shù)信托公司而言,碳金融業(yè)務均具有較強的創(chuàng)新性。信托公司開展碳金融業(yè)務的探索,目前仍面臨以下困難。

第一,碳資產(chǎn)價格的投研能力有所欠缺。各類碳金融業(yè)務模式的順利開展,都需要以對碳資產(chǎn)價格有較準確的把控為前提。多數(shù)信托公司對碳資產(chǎn)價格的歷史變動缺乏深入研究,這將極大地制約各類碳金融業(yè)務的落地。另外,目前我國碳排放權交易市場仍為相互分割的區(qū)域性市場,市場整體活躍度不高,對碳資產(chǎn)價格的研究分析本身也具有一定的難度。

第二,開展碳金融業(yè)務應爭取后臺評審團隊對碳資產(chǎn)價值的認同。圍繞碳排放權配額、CCER開展各類業(yè)務,前提在于認同碳資產(chǎn)的市場價值。以碳資產(chǎn)抵/質(zhì)押貸款業(yè)務為例,該業(yè)務本質(zhì)上仍為融資類業(yè)務,但僅以碳資產(chǎn)為抵押物或質(zhì)押物。如果前臺業(yè)務部門與后臺評審團隊對碳資產(chǎn)市場價值具有不同的觀點,將影響到抵押率或質(zhì)押率的確定。

第三,碳金融業(yè)務是否能夠獲得資金端的支持。在碳資產(chǎn)抵/質(zhì)押貸款、碳資產(chǎn)買入返售、碳資產(chǎn)投資等業(yè)務中,均需對接資金端。碳金融業(yè)務對委托人來說,同樣具有極強的創(chuàng)新性。委托人短期內(nèi)是否能夠接受各類碳金融產(chǎn)品,也是信托公司開展碳金融業(yè)務應提前考慮的問題。

3

信托公司碳金融業(yè)務的發(fā)展路徑

雖然信托公司開展碳金融業(yè)務仍面臨較多困難,但開展碳金融業(yè)務將助力我國經(jīng)濟實現(xiàn)綠色低碳發(fā)展,活躍碳排放權交易市場,碳金融業(yè)務仍具有重要的戰(zhàn)略價值。信托公司可遵循由易到難的思路,循序漸進開展碳金融業(yè)務。

第一,短期內(nèi)以碳資產(chǎn)抵/質(zhì)押貸款信托、碳資產(chǎn)買入返售信托為業(yè)務突破點。這兩類業(yè)務均為融資類信托,信托公司前臺業(yè)務部門、后臺評審團隊對業(yè)務模式都相對熟悉,業(yè)務開展的難度相對較低。在開展這兩類業(yè)務的過程中,信托公司前臺業(yè)務部門、后臺評審團隊都將逐步建立起對碳資產(chǎn)價格的認知,為后續(xù)開展其他業(yè)務奠定基礎。但是,在目前融資類信托壓降的大背景下,建議將融資類碳信托與信托公司傳統(tǒng)融資類信托區(qū)別對待。

第二,將碳資產(chǎn)托管服務信托作為重要的業(yè)務發(fā)展方向。對于碳資產(chǎn)托管業(yè)務,湖北、深圳、廣州、福建的碳排放權交易所均已制定相應的業(yè)務規(guī)則。信托公司以碳資產(chǎn)托管服務信托的形式開展該類業(yè)務,可在現(xiàn)有業(yè)務規(guī)則的框架下進行,業(yè)務開展相對有章可循。并且,碳資產(chǎn)托管服務信托屬于典型的服務信托,符合監(jiān)管導向。

第三,將碳資產(chǎn)投資信托作為長期業(yè)務探索方向。開展碳資產(chǎn)投資信托對信托公司碳資產(chǎn)價格的投研能力提出了提高的要求。目前我國碳金融衍生產(chǎn)品的發(fā)展仍處于初級階段,碳資產(chǎn)投資缺乏碳期貨、碳期權等工具來對沖價格波動風險。因此,碳資產(chǎn)投資本身具有較高的風險。未來,待我國全國性碳排放權交易市場建設完善,碳金融衍生產(chǎn)品充分發(fā)展時,碳資產(chǎn)投資業(yè)務仍有較好的發(fā)展前景,信托公司可將其作為長期業(yè)務探索方向。

在信托業(yè)管理資產(chǎn)規(guī)模下降,行業(yè)進入轉(zhuǎn)型關鍵期的大背景下,碳金融業(yè)務有望成為信托公司重要的業(yè)務創(chuàng)新點,為信托公司開辟新的業(yè)務領域。信托公司應積極擁抱碳金融創(chuàng)新業(yè)務,通過探索開展碳金融業(yè)務助力業(yè)務轉(zhuǎn)型,并為我國實現(xiàn)碳達峰、碳中和戰(zhàn)略目標提供金融支持。

(曾剛系國家金融與發(fā)展實驗室副主任,上海金融與發(fā)展實驗室主任;蘇小軍系百瑞信托有限責任公司總經(jīng)理、黨委副書記)

京公網(wǎng)安備 11010802028547號