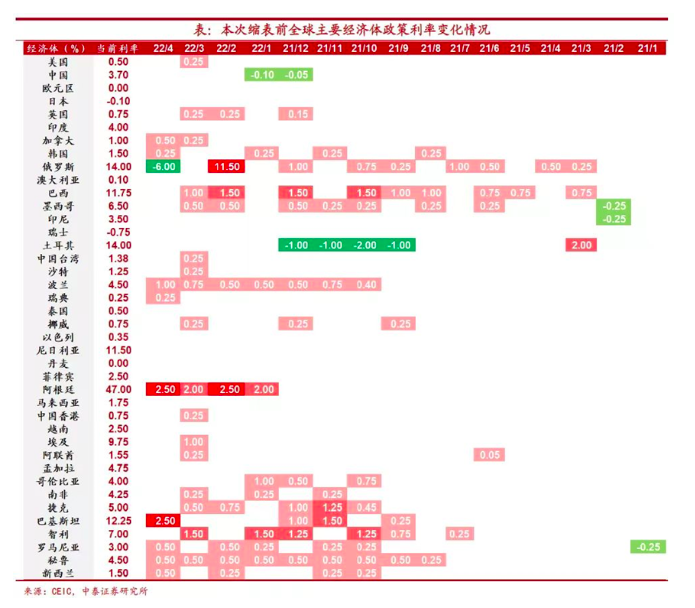

李迅雷/文 當(dāng)?shù)貢r(shí)間5月4日下午,美聯(lián)儲(chǔ)議息會(huì)議決定上調(diào)聯(lián)邦基金目標(biāo)利率0.5個(gè)百分點(diǎn),同時(shí)決定從6月份起縮表。這意味著美聯(lián)儲(chǔ)的貨幣政策已經(jīng)全面收緊。收緊貨幣通常意味著經(jīng)濟(jì)增速放緩,因?yàn)槔噬闲校顿Y和消費(fèi)意愿下降。但從歷史數(shù)據(jù)看,美聯(lián)儲(chǔ)收緊貨幣不僅讓美國經(jīng)濟(jì)降速,債市、股市和樓市經(jīng)受考驗(yàn),而且會(huì)給新興經(jīng)濟(jì)體帶來更多傷害。本文分析這輪加息-縮表周期對(duì)中國和其他新興經(jīng)濟(jì)體的經(jīng)濟(jì)與資本市場帶來怎樣的影響。

從歷史數(shù)據(jù)看——

原油價(jià)格大幅上漲加劇經(jīng)濟(jì)衰退風(fēng)險(xiǎn)

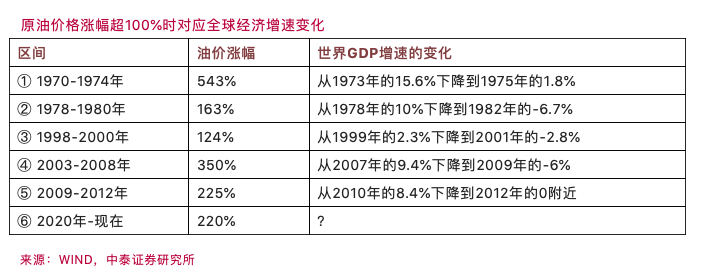

當(dāng)前全球經(jīng)濟(jì)都受到高油價(jià)帶來的高通脹困擾,這也是美聯(lián)儲(chǔ)開始加息-縮表的原因。回顧歷史,發(fā)現(xiàn)油價(jià)大幅上漲容易導(dǎo)致全球經(jīng)濟(jì)增速下行。

從1960年以來,原油價(jià)格漲幅超過100%的情形出現(xiàn)過六次。而每次油價(jià)大漲的背景和直接原因皆有不同:第一次(1970-1974年)和第二次(1978-1980年)與中東出現(xiàn)了戰(zhàn)爭和地緣政治事件有關(guān);第三次(1998-2000年)主要是因?yàn)閬喼藿鹑陲L(fēng)暴后發(fā)生后,油價(jià)從低位快速反彈;第四次(2003-2008年)屬于全球經(jīng)濟(jì)持續(xù)快速發(fā)展并出現(xiàn)過熱,引發(fā)需求大增;第五次(2009-2012年)與美國次貸危機(jī)后推出QE政策和中國大規(guī)模基建刺激政策有關(guān)。

從前面五次原油大漲來看,雖然其直接原因各不相同,但油價(jià)大漲后都出現(xiàn)了全球經(jīng)濟(jì)增速大幅下滑。

那么,為何為什么原油價(jià)格波動(dòng)對(duì)全球經(jīng)濟(jì)的影響如此之大呢?首先,原油作為最重要的工業(yè)原材料,且直接影響各類運(yùn)輸成本,與實(shí)體經(jīng)濟(jì)的各個(gè)環(huán)節(jié)都關(guān)系緊密。

其次,原油作為最重要的能源,能反映全球經(jīng)濟(jì)的總需求。同時(shí),原油價(jià)格的漲幅又能反映總成本和物價(jià)的上漲壓力。油價(jià)大幅上漲引起的成本和物價(jià)上漲會(huì)抑制有效需求和引起貨幣政策收緊。因此,原油上漲往往代表著總體需求在擴(kuò)張,而在上漲周期的尾聲,油價(jià)開始滯漲甚至掉頭時(shí),往往意味著總需求收縮和經(jīng)濟(jì)下行周期的開啟。

第三,原油更貼近實(shí)體經(jīng)濟(jì),其對(duì)反映經(jīng)濟(jì)的“晴雨表”功能更為直接,而股票指數(shù)可能更多是貨幣放水和資產(chǎn)泡沫的晴雨表。

從這輪原油價(jià)格持續(xù)上漲背后的原因看,前期受疫情影響導(dǎo)致的供給不足,中期受美國等西方國家經(jīng)濟(jì)強(qiáng)刺激影響,進(jìn)一步加劇了供需矛盾,如今由于俄烏沖突的持續(xù)化,導(dǎo)致原油價(jià)格進(jìn)一步走高。因?yàn)?strong>俄羅斯是全球原油的第二大出口國。

從美國今年一季度的季調(diào)環(huán)比年化的GDP增速看,已經(jīng)出現(xiàn)了-1.4%的增長,同時(shí)CPI又維持在8%以上的高位。為了打壓通脹,美聯(lián)儲(chǔ)今年第二次加息0.5個(gè)百分點(diǎn),同時(shí)準(zhǔn)備從六月份開始縮表,這引發(fā)了人們對(duì)經(jīng)濟(jì)衰退的擔(dān)憂,歐美股市持續(xù)走弱,其中納斯達(dá)克指數(shù)連續(xù)五周下跌,創(chuàng)了最近十多年來下跌時(shí)間最長的紀(jì)錄。

從我國公布的一季度數(shù)據(jù)看,也明顯存在經(jīng)濟(jì)下行壓力。例如,我國一季度的GDP增速為4.8%,盡管好于預(yù)期,但與美國的一季度GDP同比4.3%已經(jīng)很接近,其中消費(fèi)和房地產(chǎn)的數(shù)據(jù)均不樂觀。從以往歷史看,在全球經(jīng)濟(jì)衰退之時(shí),中國經(jīng)濟(jì)往往一枝獨(dú)秀,而這輪與以往顯著不同。中國經(jīng)濟(jì)增速不再像過去那樣,是美國的兩倍以上。

總體上看——

新興經(jīng)濟(jì)體仍處全球從屬地位

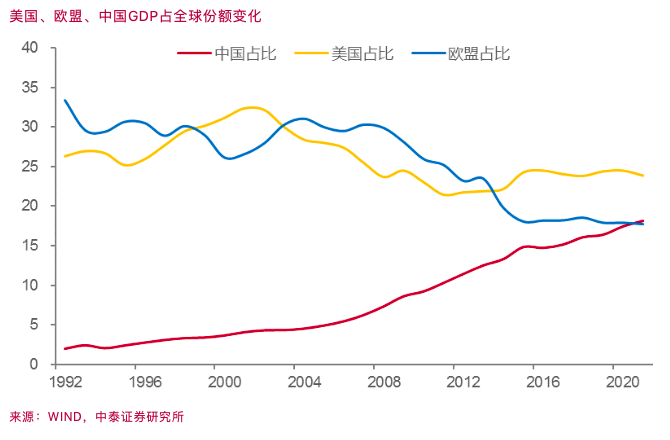

按GDP總量排序,全球前十的國家中,只有中國和印度屬于新興經(jīng)濟(jì)體,其他八國均屬于人均GDP超過3萬美元的發(fā)達(dá)經(jīng)濟(jì)體。但印度主要是因?yàn)槿丝诨鶖?shù)大,GDP的規(guī)模大約只有中國的五分之一。如果按2021年的全球GDP數(shù)據(jù),中國、歐盟的GDP分別占全球的18%左右,而美國則超過24%,三大經(jīng)濟(jì)體占全球的GDP比重超過60%。

因此,二戰(zhàn)結(jié)束至今,除中國之外的新興經(jīng)濟(jì)體在全球的影響力,總體看沒有顯著提高,除了亞洲四小龍崛起之外,其他新興經(jīng)濟(jì)體的地位總體提高不多。其中中國在改革開放后的崛起,成為改變世界經(jīng)濟(jì)格局的主要因素。例如,60年前(1962年),美國GDP在全球的份額為39%,而中國只有3%,如今,中國GDP在全球的份額提高了15個(gè)百分點(diǎn),而美國則下降了15個(gè)百分點(diǎn)。

從全球產(chǎn)業(yè)鏈的架構(gòu)看,發(fā)達(dá)經(jīng)濟(jì)體大多處在產(chǎn)業(yè)鏈的高端,中國則處在中低端,其他新興經(jīng)濟(jì)體則多處在低端。這就決定了大部分新興經(jīng)濟(jì)體都處在全球分工的不利地位,其經(jīng)濟(jì)不僅體量較小,而且也沒有形成自身健全的產(chǎn)業(yè)體系。要么是作為上游資源品的供給方,受全球經(jīng)濟(jì)周期的影響比較大;要么依附于西方國家的產(chǎn)業(yè)鏈中,從事加工業(yè),可替代性較強(qiáng)。

例如,印度的勞動(dòng)力的平均年齡大約比中國小十歲,理論上比中國更具有人口紅利,但為何就業(yè)人口數(shù)量低于中國呢?核心原因是勞動(dòng)參與率過低,尤其是女性參與率更低,如下圖。這說明,絕大部分新興經(jīng)濟(jì)體之所以從二戰(zhàn)至今都難以崛起,除了美歐的霸權(quán)地位難以撼動(dòng)之外,還與本土傳統(tǒng)文化、宗教等價(jià)值觀有關(guān)。

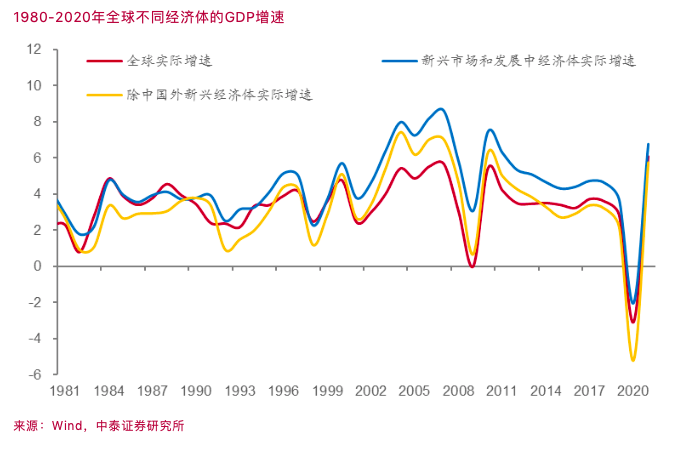

由于這些新興經(jīng)濟(jì)體與發(fā)達(dá)國家有較大的依賴性,美國貨幣政策放松或收緊,都會(huì)對(duì)這些國家?guī)砗艽笥绊憽@纾?986-1989年、1995-1998年和2014-2015年這三個(gè)時(shí)期,都是美國以外的國家增速明顯下滑,尤其是中國除外的新興經(jīng)濟(jì)體,而美國經(jīng)濟(jì)增速較高且較穩(wěn)定。

進(jìn)一步分析,可以發(fā)現(xiàn)新興經(jīng)濟(jì)體這三次經(jīng)濟(jì)走弱都發(fā)生在美國收緊貨幣的時(shí)候:

1986-1989年:美國聯(lián)邦基金目標(biāo)利率從1986年內(nèi)的6%以下提升到1989年的9.8%以上;期間剔除中國后的新興經(jīng)濟(jì)體GDP平均增速明顯落后于全球經(jīng)濟(jì)增速。

1995-1998年:美國聯(lián)邦基金目標(biāo)利率從1994年3%上升到1998年5.2%;期間剔除中國后的新興經(jīng)濟(jì)體GDP平均增速從3.07%降至1.2%,而美國GDP增速卻提升了。

2014-2016:美國的QE開始退出,聯(lián)邦基金目標(biāo)利率從0.25%上升到0.75%,美元指數(shù)在2014年下半年到2016年間上漲了27%;期間剔除中國后的新興經(jīng)濟(jì)體GDP平均增速也低于全球水平。

那么,這一輪美聯(lián)儲(chǔ)的加息和縮表又將對(duì)新興經(jīng)濟(jì)體帶來何種影響呢?這實(shí)際上取決于加息幅度和縮表規(guī)模,如按照縮表至明年年底算,則總規(guī)模在1.6萬億美元左右,比上一輪縮表的規(guī)模6500億美元要大很多。故新興經(jīng)濟(jì)體會(huì)面臨外資流出和本幣貶值的壓力,從而使得經(jīng)濟(jì)增速回落。

盡管如此,也沒有充足理由認(rèn)為這輪美聯(lián)儲(chǔ)加息加縮表對(duì)新興經(jīng)濟(jì)體的沖擊會(huì)超過2017-2019年的上一輪縮表。因?yàn)?strong>截至2021年底新興市場資金流入約5700億美元,不足上輪QE期間的一半。而且,多數(shù)新興市場經(jīng)濟(jì)體已經(jīng)進(jìn)行了預(yù)防性加息,因而資本進(jìn)一步外流的規(guī)模可能相對(duì)有限。

本輪美聯(lián)儲(chǔ)加息-縮表周期——

對(duì)中國等新興經(jīng)濟(jì)體資本市場影響如何

近期美國股市和債券市場已經(jīng)明顯受到加息及縮表預(yù)期的影響,出現(xiàn)了股票和債券價(jià)格的顯著下跌,如截至5月6日,美國納斯達(dá)克指數(shù)已經(jīng)從去年的最高點(diǎn)回落了24%,美國十年期國債收益率已經(jīng)超過3%。

此外,從歷史數(shù)據(jù)來看,房貸利率抬升將提高居民購房成本,抑制購買需求,使房地產(chǎn)市場承壓。本輪加息及縮表周期中,美聯(lián)儲(chǔ)大概率將主動(dòng)出售其持有的機(jī)構(gòu)MBS,或進(jìn)一步推高抵押貸款利率。因此,美國的房價(jià)也有望回落。

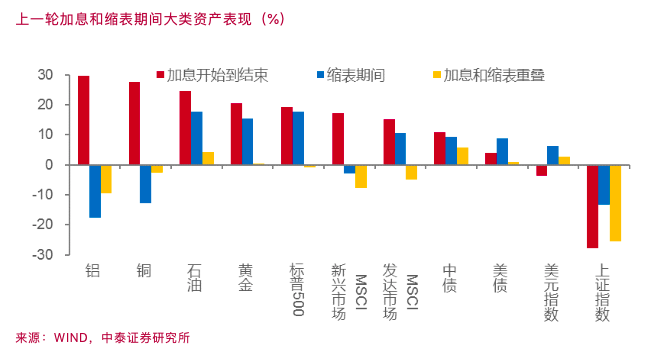

對(duì)新興市場而言,上一輪加息和縮表對(duì)于新興市場的沖擊較大,發(fā)達(dá)經(jīng)濟(jì)體內(nèi)部則出現(xiàn)比較明顯的分化。隨著這輪美聯(lián)儲(chǔ)加息-縮表的持續(xù),新興市場需求占比更高的大宗商品價(jià)格明顯應(yīng)該會(huì)回落,新興市場指數(shù)也會(huì)逐步調(diào)整。

從上圖可以發(fā)現(xiàn),在上一輪加息和縮表重疊期間,大部分大宗商品價(jià)格出現(xiàn)了下跌,新興市場的MSCI指數(shù)跌幅大于成熟市場的MSCI指數(shù),而且,上證指數(shù)的跌幅超過25%。

這輪美國收緊貨幣,美元指數(shù)持續(xù)走高,新興市場的資金必然會(huì)流出,但由于2020年開始的量寬期間,新興市場股指的漲幅不及發(fā)達(dá)市場。雖然本次貨幣收緊節(jié)奏較快,加息縮表近乎完全重疊,但考慮到新興市場今年以來資金有所流出,股指已經(jīng)回調(diào),風(fēng)險(xiǎn)已有一定釋放。

此外,美元指數(shù)能走多強(qiáng)也需要打個(gè)問號(hào),畢竟美國本身也存在經(jīng)濟(jì)衰退和股市泡沫破滅的風(fēng)險(xiǎn),這與上一輪加息-縮表周期中美國經(jīng)濟(jì)的資本市場的處境還是不一樣,即這輪美國經(jīng)濟(jì)的硬著陸風(fēng)險(xiǎn)更大,股市泡沫也更大。所以,如果美聯(lián)儲(chǔ)加息和縮表幅度低于預(yù)期,新興經(jīng)濟(jì)體的貨幣貶值幅度估計(jì)也有限。

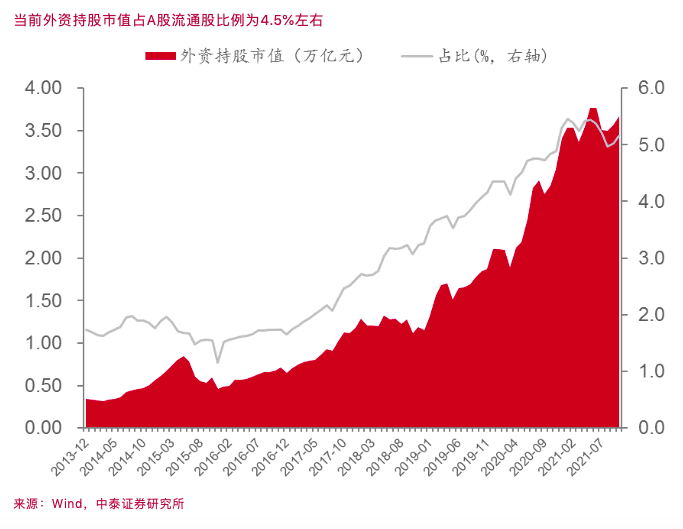

對(duì)于中國股市而言,2021年股市就開始調(diào)整了,從2021年初至今,上證綜指約下跌13.6%。在美聯(lián)儲(chǔ)加息和縮表的背景下,A股市場同樣也會(huì)面臨外資(主要是北向資金)流出的壓力。自2019年以來,A股入摩、滬倫通等互聯(lián)互通機(jī)制的完善,滬港通機(jī)制日臻成熟,外資占A股流通市值比重穩(wěn)步提升。2021年全年外資凈流入A股市場3846億元,為過去五年最高水平。

但目前外資占A股流通市值的比例約為4.5%,與日、韓、印等股市相比,占比仍非常低,故即便出現(xiàn)流出現(xiàn)象,對(duì)A股市場的沖擊也有限。當(dāng)然,還得充分估計(jì)這輪美元指數(shù)上行過程中,人民幣貶值的壓力有多大。例如,2016年末美元指數(shù)在102的時(shí)候,對(duì)應(yīng)的人民幣兌美元匯率為6.92,因此,人民幣匯率回到7左右的水平也不至于引發(fā)恐慌情緒,而且對(duì)提升出口競爭力有利。

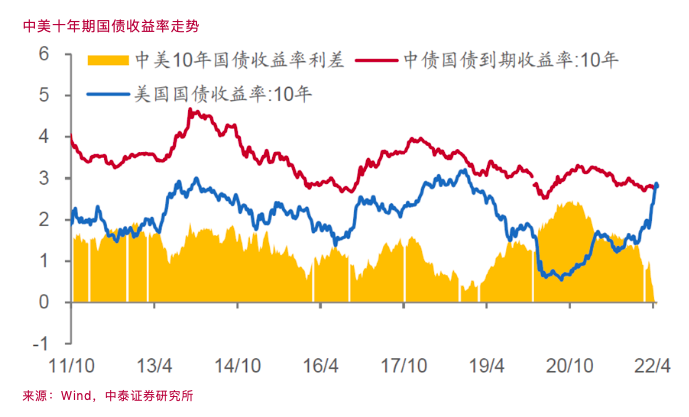

但由于美聯(lián)儲(chǔ)加息和縮表,也約束了我國貨幣政策的寬松空間,如中美10年期國債收益率出現(xiàn)了倒掛,而不是過去長期存在的超過“利差80-100個(gè)基點(diǎn)的舒服空間”,故至少目前降息的空間很小了。因此,這對(duì)于通過利率下行途徑來提升A股的估值水平顯然難以走通。

總體上看,在烏克蘭危機(jī)仍在延續(xù),國內(nèi)疫情防控形勢依然嚴(yán)峻的大背景下,國內(nèi)資本市場受美聯(lián)儲(chǔ)加息和縮表的影響不如前兩者大,因?yàn)榍皟烧叨伎赡苡绊懙轿覈谌虍a(chǎn)業(yè)鏈和供應(yīng)鏈中的地位,影響到我國的出口和投資。當(dāng)前全球經(jīng)濟(jì)和政治格局正在進(jìn)行重構(gòu),倒未必是逆全球化,但中國的外部環(huán)境已經(jīng)變得更加復(fù)雜和嚴(yán)峻,這才是影響我國資本市場的重要因素。

總之,這輪美聯(lián)儲(chǔ)的加息-縮表周期,我的基本判斷:對(duì)新興經(jīng)濟(jì)體的資本市場影響或許要小于上一輪貨幣收緊周期,但對(duì)全球經(jīng)濟(jì)格局和增長模式的影響要引起足夠重視,需要觀察兩大問題,一是高通脹會(huì)否長期化?過去全球之所以在很長時(shí)間內(nèi)沒有出現(xiàn)高通脹,因?yàn)樘幵谙鄬?duì)和平環(huán)境,沒有戰(zhàn)爭和瘟疫給經(jīng)濟(jì)帶來重大影響,中國利用巨大的人口紅利和制造業(yè)優(yōu)勢,給全球提供廉價(jià)商品。如今,這一格局被打破了,在全球產(chǎn)業(yè)鏈和供應(yīng)鏈重構(gòu)過程中,供給會(huì)出現(xiàn)相對(duì)不足,使得通脹長期化的風(fēng)險(xiǎn)加大了。

二是要觀察全球產(chǎn)業(yè)鏈和供應(yīng)鏈重構(gòu)過程中的分化現(xiàn)象,即新興經(jīng)濟(jì)體之間也會(huì)出現(xiàn)分化,不會(huì)一榮俱榮,一損俱損。過去40年中國顯然是全球化的最大得益者之一,承接了發(fā)達(dá)國家產(chǎn)業(yè)轉(zhuǎn)移帶來的發(fā)展機(jī)遇。那么,今后中國在全球經(jīng)濟(jì)格局重構(gòu)過程中,究竟能繼續(xù)受益還是會(huì)受損,如何保持不脫鉤。此外,哪些新興經(jīng)濟(jì)體可能將借勢崛起?

京公網(wǎng)安備 11010802028547號(hào)