經(jīng)濟觀察網(wǎng) 記者 鄭一真 “到2030年,人民幣也會逐漸取代英鎊,變成全球第三大支付貨幣,我們預(yù)期占比在7.9%左右,比現(xiàn)在的1.76%有一個大幅的上升,但和現(xiàn)在其他兩大主要全球支付貨幣——美元(40%)和歐元(34%)的距離還是非常大。”花旗銀行在最新的研報中預(yù)期。

從幾個數(shù)據(jù)指標(biāo)可以看到過去十年人民幣國際化進程的成績,比如人民幣現(xiàn)在已經(jīng)是全球第五大支付貨幣,在美元、歐元、英鎊、日元后面,占全球支付貨幣的1.76%。人民幣在中國貿(mào)易結(jié)算的份額于2015年一度達到29%,在2020年第二季度這個比例是14%左右。自從2015人民幣加入SDR以來,人民幣在全球外匯儲備的份額從2016年的大概1%左右增到現(xiàn)在的2%,但相比美元的60%依然有不小的差距。

時值“8·11”匯改五周年之際,在中美脫鉤愈演愈烈的壓力之下,人民幣國際化進程再度加速。花旗銀行研究部董事總經(jīng)理、首席中國經(jīng)濟學(xué)家劉利剛在近期的媒體交流會中表示,破除美元壟斷,加速人民幣國際化,一方面要積極推動人民幣作為貿(mào)易結(jié)算和支付的貨幣,同時要考慮到讓海外機構(gòu)投資人配置更多的人民幣資產(chǎn),這也要求中國的金融市場和金融機構(gòu)更加國際化,未來中國的金融機構(gòu)是真正能夠助推人民幣國際化最主要的因素。

基于此,劉利剛看好人民幣和中國債券市場。其預(yù)期,短期人民幣會逐漸升到6.9。隨著中國金融市場的開放,海外機構(gòu)資本大幅流入,同時中國資本賬戶的開放還是相對慎重,中長期比如在2025年,劉利剛認為人民幣匯率會在5左右。

經(jīng)濟觀察網(wǎng):過去十年,人民幣國際化經(jīng)歷了兩個很不一樣的時期,2010年至2015年人民幣國際化加速推進,而2015年至2018年底人民幣國際化的速度顯著放慢。您的最新研報認為,人民幣國際化將加速,背后的動因是什么?

劉利剛:中美金融脫鉤的風(fēng)險和外部貨幣政策環(huán)境造成了人民幣在今后必須加速國際化的進程。首先,人民幣國際化加速的政策信號已經(jīng)變得非常明確,在陸家嘴論壇上人民銀行易綱行長已經(jīng)說了,在今后上海應(yīng)該對人民幣的資本項下可兌換先行先試。這是中國政府在逐漸推動資本賬戶開放的一個非常重要的政策信號。信號明確的背景是現(xiàn)在中美關(guān)系非常緊張,下一步中美金融脫鉤的風(fēng)險確實在加劇,也帶來以下風(fēng)險,比如,現(xiàn)在美國推出的“香港自治法”,其中關(guān)于對個人的制裁和香港金融機構(gòu)的制裁的規(guī)定,這可能會使一些香港金融機構(gòu)在獲取美元的流動性方面帶來障礙,甚至?xí)惶蕹诿涝獮橹鞯目缇持Ц断到y(tǒng)SWIFT。最近美國財長努欽表示,如果中概股不能滿足美國的會計準(zhǔn)則要求,2022年要從美國的證券交易所退市。中美金融脫鉤的風(fēng)險之下,中國需要考慮用什么樣的方式來對沖美元流動性的短缺,一個比較好的對沖方式是加速人民幣國際化的進程。

另外一個原因就是外部貨幣政策環(huán)境又回到了2008-2009年的狀況。2008年金融危機,美聯(lián)儲很快把政策利率降到0,同時美聯(lián)儲也進行了量化寬松,這次因為新冠肺炎疫情,美聯(lián)儲也做了同樣的事。這次的政策的反映和力度是超過08、09年水平的,我們現(xiàn)在又回到一個流動性泛濫的國際貨幣環(huán)境。

今后一段時間,人民幣會有進一步升值的壓力,特別是中國的資本市場已經(jīng)完全開放,外資在中國資本市場來配置資產(chǎn)變得更加便利,如果不做相應(yīng)對沖的話,人民幣的升值將會非常快,同時大幅的資本流入也會造成進一步的資產(chǎn)泡沫的攀升。

經(jīng)濟觀察網(wǎng):人民幣國際化會在哪些方面加速?未來可能會有哪些制約因素?

劉利剛:央行和外管局對中國資本賬戶的管制逐步放松,2018年以來,央行、外管局已出臺一些新的政策來為人民幣國際化鋪路,比如QDLP和QDIE的試點方面在深圳和上海進行,在2018年4月份QDII重啟等。今年也有一個非常重要的政策,以前海外的機構(gòu)投資人要到中國來投資人民幣資產(chǎn)在匯出收益時,不應(yīng)有貨幣的錯配。比如以前的規(guī)定是100萬美元到中國來投資,出去的時候90%還是以美元的方式出去,現(xiàn)在對幣種的要求不復(fù)存在。海外機構(gòu)投資人想?yún)R出收益,完全可以用人民幣一次性地支付到他的海外營運中心,比如中國香港、新加坡或者倫敦。這樣一些放松的政策可以便利資本流入,同時也使人民幣的流出變得更加便利。

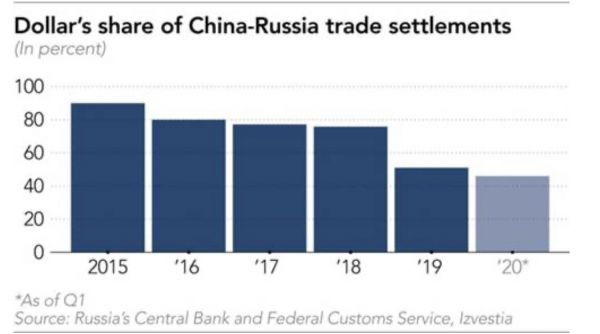

在貿(mào)易方面,今年寶武鋼鐵公司已經(jīng)可以和全球主要三大礦山用人民幣來做鐵礦石的進口,中國每年大概要進口1000億美元的鐵礦石,如果都用人民幣來做的話,等于每年中國可以支付出去的人民幣大概是7000億人民幣,這將是非常大的一個規(guī)模。這些錢到巴西和澳大利亞之后,這兩個國家也可已用收到的人民幣直接從中國進口他們所需要的制造業(yè)產(chǎn)品。另外一個主要進口商品是石油,現(xiàn)在中國和一些海灣國家已經(jīng)用人民幣做交易,和俄國的石油交易也是大部分用人民幣。現(xiàn)在中俄的貿(mào)易只有46%用美元,其余是人民幣交易。

今后,如果中國的大部分進口可以用人民幣來支付的話,人民幣在國際貿(mào)易的領(lǐng)域?qū)兊酶又匾M獾娜嗣駧刨Y金池將會變得越來越大。中國香港、倫敦、新加坡可能會變成全球更加重要的人民幣交易的中心,這樣也會助推人民幣進一步的國際化。

另外,金融基建大幅的加強也為國際化鋪路,中國已經(jīng)建立了跨境人民幣的支付系統(tǒng)(CIPS),160個國家都可以用這個交易系統(tǒng)來接收人民幣,今后在深度方面加強的話,確實可以逐漸的挑戰(zhàn)現(xiàn)在的SWIFT和CHIPS這兩個支付系統(tǒng)。 雖然,中國央行的數(shù)字貨幣方面非常領(lǐng)先,短期內(nèi)還是比較難支持人民幣國際化的進程,但是中長期隨著各個主要央行都開始用中央銀行的數(shù)字貨幣,將來的互聯(lián)互通就會變得比較容易,這也是一個非常重要的金融基建在不久的將來推動人民幣國際化的進程

人民幣國際化有很長的道路才能走完,制約人民幣變成全球主要的支付貨幣的因素可能有這樣一些:第一,雖然中國在繼續(xù)開放資本賬戶,但是我們在資本賬戶開放的過程中還是非常謹慎。我們要避免其他國家在資本賬戶開放過程的危機,因為在監(jiān)管能力跟不上的時候,資本大幅進入、大幅流出會造成金融市場的不穩(wěn)定,甚至出現(xiàn)金融危機的狀況。第二,我們要看到,中國經(jīng)濟還有一些結(jié)構(gòu)上的脆弱點,我們的經(jīng)濟結(jié)構(gòu)還不是很平衡,同時我們的公司債務(wù),特別是國有企業(yè)的債務(wù)和地方政府的債務(wù)還是比較高,在監(jiān)管方面,在透明度和政策變化方面也跟發(fā)達國家有一定的差距,這也會使海外的機構(gòu)投資人不會把很多的資產(chǎn)配置到人民幣資產(chǎn)上。第三,中國的銀行系統(tǒng)在今后可能會出現(xiàn)新一輪的壞賬,這個過程中銀行系統(tǒng)還是以解決自己的問題為主,它的國際化程度肯定會受到一定制約。中國的四大銀行的國際化還缺乏一些國際化的人才和產(chǎn)品,所以這也是制約人民幣國際化的一個原因之一。

經(jīng)濟觀察網(wǎng):現(xiàn)在美聯(lián)儲利率比較低,中國經(jīng)濟率先復(fù)蘇的情況下,外資會持續(xù)流入中國。現(xiàn)在哪類資產(chǎn)對外資來說更有吸引力,外資流入會受到中美脫鉤的影響嗎?

劉利剛:我們確實看到海外機構(gòu)投資人在積極地加大人民幣資產(chǎn)的配置。從資產(chǎn)類別上,股市、債市都是他們進入的首選,這要看海外機構(gòu)投資人基金的投資模式,有一些基金是股票為主,肯定是進入中國的股市。另外是一些固收類基金,中國的銀行間債務(wù)市場應(yīng)該是他們的首選。因為中國貨幣政策的放松,再加上中國經(jīng)濟是第一個走出經(jīng)濟衰退的主要國家,中國股市已經(jīng)進入了新一輪的牛市,很多的海外機構(gòu)投資人非常愿意增加在人民幣資產(chǎn)上的配置。債市方面,我們也可以看到,現(xiàn)在中國的利息相對比較高,中美、中歐、中日的利差比較大,如果用十年期國債作為一個標(biāo)的,現(xiàn)在中美的利差有220個基點,和日本、歐洲歐元區(qū)的10年期國債的利差可能在300個基點左右,再加上人民幣升值的預(yù)期,配置中國的債市也是一個收益率相對比較高的投資。

我們也已經(jīng)看到美國政府的一些政策對美國機構(gòu)投資人的影響,比如要求美國社保基金不要投中概股,或者是投中國A股。但是,對歐洲、日本投資人來說,我們并沒有感到有這樣的政治影響。其實中長期的養(yǎng)老基金還是要給退休人員提供相對比較高的投資回報,如果政治因素太強的話,退休基金也會失去很好的投資資產(chǎn),退休人員利益會受到損失。政治干預(yù)是有,但是不會成功的。這些政策也會轉(zhuǎn)變。美國到11月份大選,不同的大選結(jié)果也會影響現(xiàn)在美國政府的政策,將金融資本的武器化這樣一些極端的政策可能在不久的將來也會轉(zhuǎn)向。

經(jīng)濟觀察網(wǎng):2015年的時候,跨境資本的大幅流動造成了人民幣的快速貶值,現(xiàn)在再進一步加大資本賬戶開放的情況下,是不是也會有這樣的風(fēng)險,您是怎么評估這個風(fēng)險?

劉利剛:確實這個風(fēng)險存在。現(xiàn)在中美、中歐的利差非常大,同時再加上中國現(xiàn)在資本市場基本向海外機構(gòu)投資人開放,他們進入中國資本市場來配置人民幣資產(chǎn)的能力在大幅上升,我們在今后一段時間可以看到更多資本的流入。資本流入會造成兩方面的結(jié)果,一方面是人民幣升值,另一方面是資本資金大規(guī)模進入股市、債市,也會造成中國金融市場的進一步資產(chǎn)泡沫的攀升。

在這種情況下有兩種政策可以對沖這樣的風(fēng)險,一是要鼓勵資本流出,使凈流入不會變得很大。我們應(yīng)該鼓勵人民幣支付出去,這樣一來會減弱人民幣升值的壓力。另外,今后是不是央行應(yīng)該進一步把比較高的利息調(diào)下來,這樣一來,加上風(fēng)險的因素來看投資回報率的話,如果說人民幣資產(chǎn)的投資回報率不比美元、歐元、日元高很多的話,也會抑制大規(guī)模的資本流向中國。

雖然說央行比較擔(dān)心把利率降下來,一部分資金可能又回到房地產(chǎn)市場上去,催生房地產(chǎn)市場的泡沫。但是從歷史上來看,利息的高低并不是影響中國房地產(chǎn)市場價格的主要因素。現(xiàn)在中國居民資產(chǎn)配置的選擇比較少,同時中國的儲蓄率又非常高,在前近二十年,至少配置房地產(chǎn)投資沒有錯,國內(nèi)居民有比較強的購房欲望。但是這樣的購房欲望,不可能通過利率政策抑制住,必須通過一些宏觀審慎的政策來才行,包括稅收、限購等等。我們不應(yīng)該因為現(xiàn)在的房地產(chǎn)市場又重新回暖就認為現(xiàn)在利息已經(jīng)很低了,從實體經(jīng)濟來看,經(jīng)濟復(fù)蘇還是不均衡,特別是在需求端也是比較疲弱,我們認為央行在今后還是要有降息的必要。

降息可以抑制下一步金融風(fēng)險的產(chǎn)生,同時對支持實體經(jīng)濟有很大的幫助,我認為貨幣政策放松現(xiàn)在還是難言退出。

經(jīng)濟觀察網(wǎng):市場上現(xiàn)在傳聞紛紛說香港可能會被美國踢出SWIFT系統(tǒng),這個可能性會有多少?

劉利剛:總的來看,我們認為這是一個小的但是市場震蕩很大的尾部風(fēng)險(tail risk)。這是一個殺敵八百自損一千的政策,美國財政部要做這樣制裁的話,必須考慮美國金融機構(gòu)在中國香港和中國內(nèi)地的利益,其實中美之間在商品貿(mào)易上有很大的不平等,但是在服務(wù)貿(mào)易方面,美國對中國有很大的貿(mào)易順差,特別是金融服務(wù)業(yè)方面。其實在這方面,美國金融服務(wù)業(yè)在中國內(nèi)地、在中國香港的利益遠遠超過中國金融業(yè)在美國和中國香港的利益,所以說這是一個要慎重考慮的政策。

這樣一個政策其實對美元在全球的霸權(quán)也是非常不利的,香港市場是一個非常大的美元市場,大概有非美本土交易的30%, 因為香港的匯率制度是以美元掛鉤的聯(lián)系匯率制度,所以香港的整個金融系統(tǒng)是以美元為主的體系,如若美國的制裁措施在今后會造成聯(lián)匯制度的改變,比如像新加坡那樣的一個以一攬子匯率為主的匯率制度,香港不用以美元為主的聯(lián)匯制度的話,對美元本身就是一個很大的打擊。同時這樣一個政策如果說在大選之前出臺的話,一定會造成全球金融市場大規(guī)模的振蕩,這樣的振蕩對美國金融系統(tǒng)也是一個沖擊,其實這對特朗普總統(tǒng)連任是完全不利的,所以從這個角度來看,我們認為這是一個基準(zhǔn)(baseline)風(fēng)險。雖然金融機構(gòu)應(yīng)該考慮使用對沖工具來規(guī)避一部分尾部風(fēng)險,但是這并不是我們基準(zhǔn)的風(fēng)險。

京公網(wǎng)安備 11010802028547號