袁海霞、王肖夢、張堃/文 2023年四季度以來,城投[1]境外債發(fā)行規(guī)模呈上升趨勢,控增化存基調(diào)下,為何城投境外債發(fā)行規(guī)模不降反升?伴隨美聯(lián)儲加息,美元債融資成本持續(xù)上漲,而在基準(zhǔn)利率下行、地方化債政策持續(xù)推進(jìn)的背景下城投境內(nèi)債券發(fā)行利率屢創(chuàng)新低,城投企業(yè)為何還要選擇在境外高成本融資?在多輪窗口指導(dǎo)下,城投境外債最新表現(xiàn)如何?近期網(wǎng)傳“134號文”將進(jìn)一步規(guī)范城投境外融資,后續(xù)城投境外債市場又會發(fā)生怎樣的變化?本文嘗試從城投境內(nèi)外債券市場現(xiàn)狀及結(jié)構(gòu)性特征等角度探究其背后的原因,以及對后續(xù)城投境外債市場可能的政策走向和市場風(fēng)險(xiǎn)進(jìn)行推演,以供參考。

一、??城投境外發(fā)債成本高企下,發(fā)行規(guī)模緣何逆勢上漲?

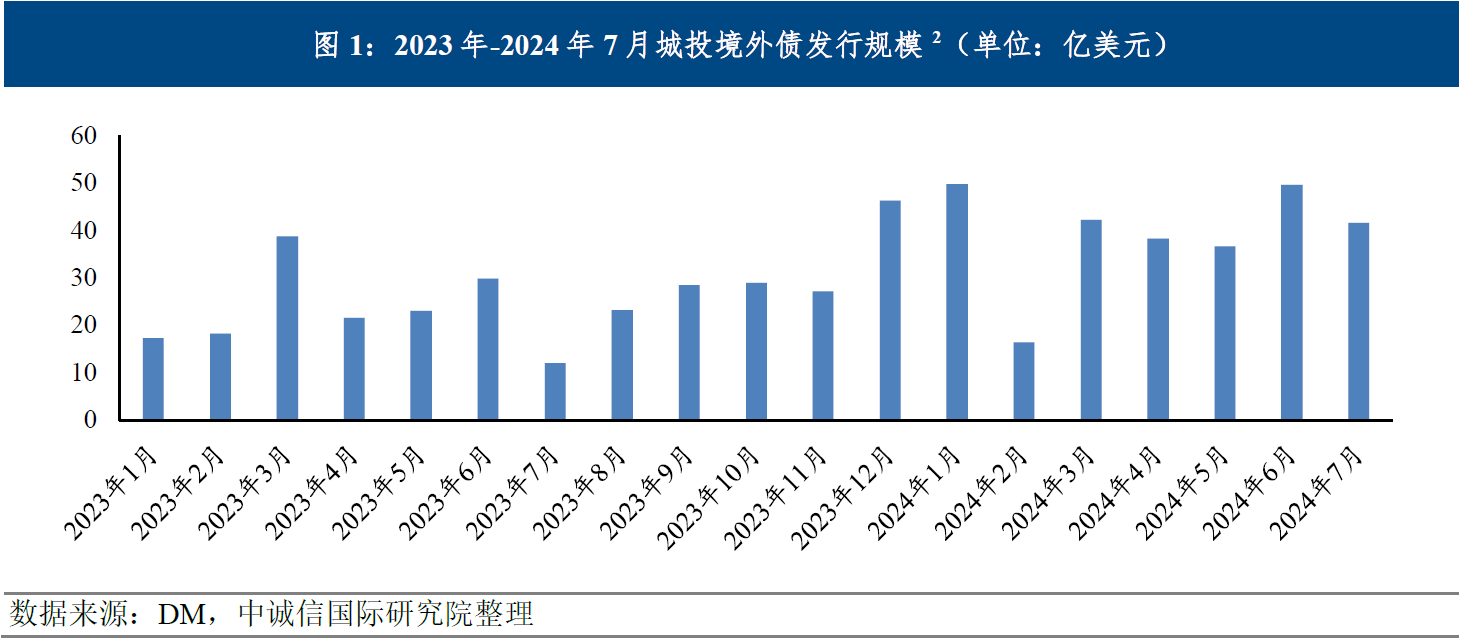

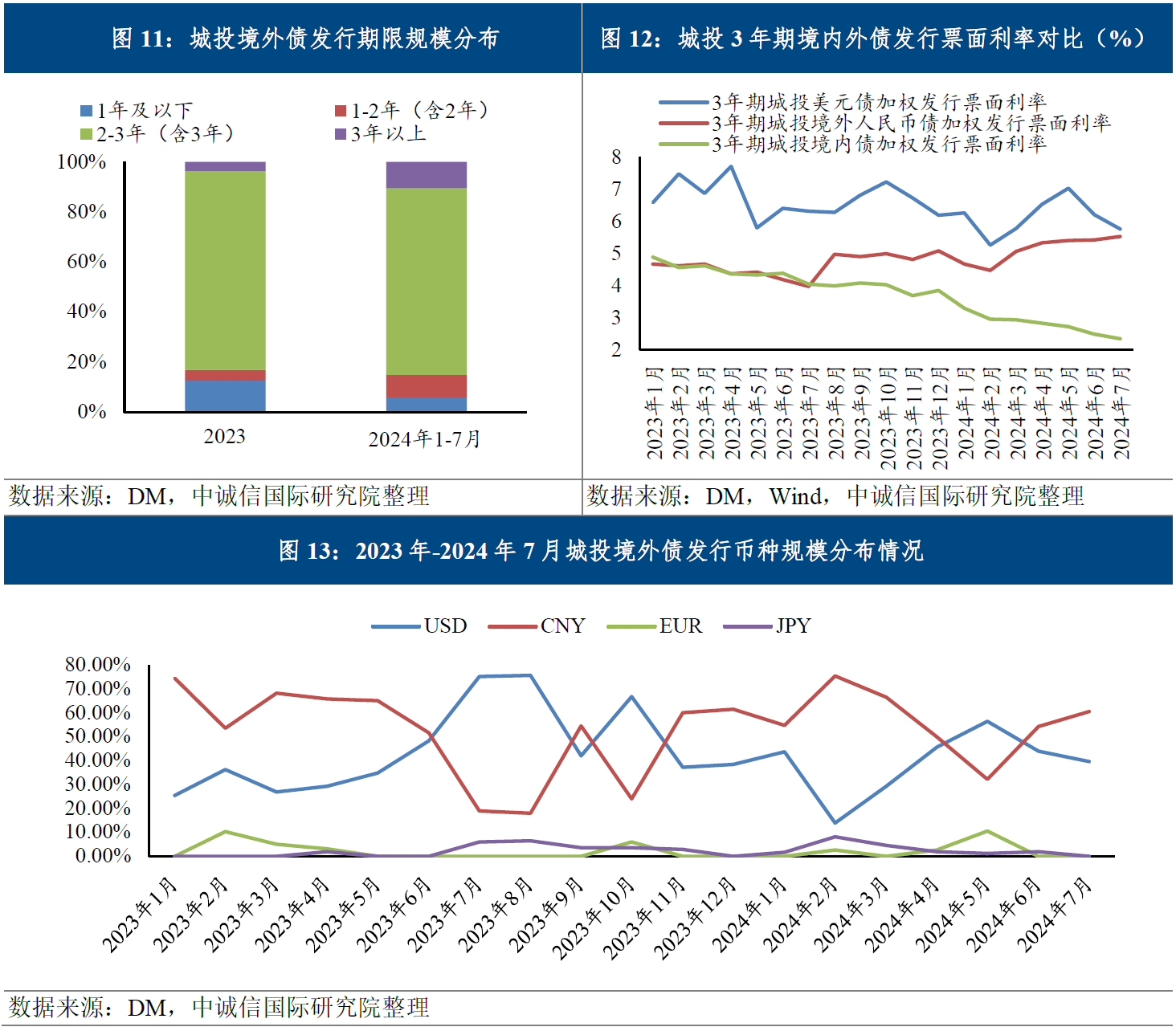

2023年以來,受美元基準(zhǔn)利率較高、境內(nèi)資金匯到境外的QDII額度緊張、鎖匯成本高等因素影響,相對境內(nèi)債,城投境外債融資成本不斷走高,2023年—2024年7月,新發(fā)3年期城投人民幣境外債加權(quán)平均票面利率在4.84%,同期限境內(nèi)新發(fā)城投債加權(quán)平均票面利率僅有3.79%。但與融資成本上升帶動發(fā)債規(guī)模收縮的常規(guī)趨勢相反,城投境外債發(fā)行規(guī)模在2023年四季度以來持續(xù)抬升。究其原因,或與以下三點(diǎn)因素有關(guān):

(一)批文有效期一年,部分城投延至今年密集發(fā)行

根據(jù)《企業(yè)中長期外債審核登記管理辦法》(發(fā)改委56號令)規(guī)定,《企業(yè)借用外債審核登記證明》自出具之日起有效期1年,過期自動失效。因此,2023年拿到批文的城投企業(yè)需于今年內(nèi)發(fā)行完畢。同時(shí),隨著境外債監(jiān)管政策持續(xù)收緊,城投企業(yè)外債批文審核通過難度加大,尤其是區(qū)縣級城投企業(yè)境外債或全面收緊甚至?xí)和!T诒O(jiān)管收緊前拿到批文的部分城投企業(yè)在批文有效期內(nèi)加速發(fā)行,一定程度導(dǎo)致發(fā)行規(guī)模有所增加,2024年1—7月城投境外債發(fā)行規(guī)模274.57億美元,較上年同期增長70.92%。

??(二)到期壓力較大,城投境外債借新還舊需求上漲

2024年1—7月,城投境外債到期規(guī)模127.20億美元,較上年同期增加約10%,債務(wù)到期兌付壓力較大。從募集資金用途來看,2024年1—7月募集資金用途僅為再融資的城投境外債發(fā)行規(guī)模為98.78億美元[2],占同期發(fā)行規(guī)模的比例為35.98%,較2023年增加5.63個(gè)百分點(diǎn),其中明確用于償還離岸債務(wù)的發(fā)行規(guī)模為85.03億美元。從成本最小化角度出發(fā),城投企業(yè)應(yīng)使用境內(nèi)資金償還到期境外債務(wù),但使用境內(nèi)資金償還境外債務(wù)之后,城投企業(yè)外債額度會相應(yīng)減少,為了避免境外債市場融資渠道收縮,部分城投企業(yè)仍會選擇承擔(dān)高融資成本來滾續(xù)境外債,而且境內(nèi)資金出境需要遵守國家關(guān)于跨境資金管理的有關(guān)規(guī)定,受到較多限制。

(三)境內(nèi)債券市場發(fā)行受限,部分城投企業(yè)轉(zhuǎn)向境外發(fā)行

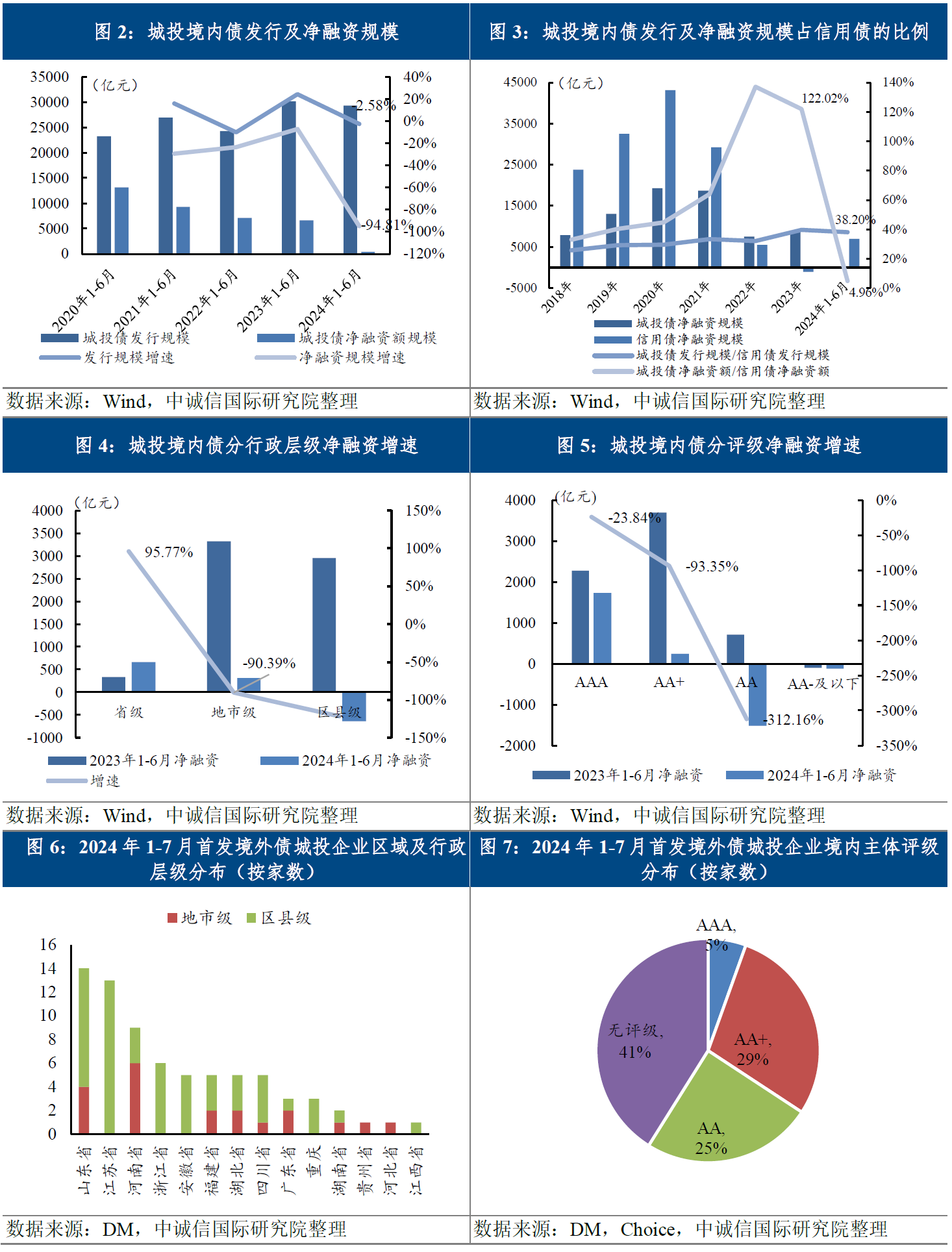

2023年下半年以來,在政策多次要求“嚴(yán)格控制新增債務(wù)”、融資平臺名單制管理進(jìn)一步落實(shí)、化債重點(diǎn)區(qū)域逐步擴(kuò)圍的背景下,城投境內(nèi)融資收緊,“35號文”、“47號文”、“14號文”等陸續(xù)落地,疊加到期規(guī)模較高,2024年上半年城投境內(nèi)債凈融資規(guī)模同比大幅下降94.81%,結(jié)構(gòu)性分化持續(xù)存在,區(qū)縣級、AA級及以下城投主體凈融資顯著下滑,低層級、弱資質(zhì)城投融資更加受限[3]。考慮到城投企業(yè)在地方基建中承擔(dān)重要任務(wù),但受限于自身造血能力不足、地方政府支持有限,城投企業(yè)仍有較大的資金缺口。由于城投境內(nèi)債發(fā)行及募資用途進(jìn)一步受限,城投的融資需求在境內(nèi)無法完全得到有效滿足,因此有部分低評級、區(qū)縣級城投企業(yè)轉(zhuǎn)向境外債市場融資,2024年1—7月有73家城投企業(yè)首次參與離岸債券發(fā)行,合計(jì)發(fā)行規(guī)模89.13億美元,占同期發(fā)行規(guī)模的32.46%,結(jié)合區(qū)域及行政層級來看,首發(fā)城投以區(qū)縣級為主,數(shù)量占比72.60%,山東、江蘇、河南區(qū)域數(shù)量較多,超半數(shù)境內(nèi)主體評級在AA+和AA。

?

二、??多輪窗口指導(dǎo)下,城投境外債最新表現(xiàn)如何?

在“一攬子化債”政策持續(xù)推進(jìn)下,2023年10月以來,中央出臺文件加強(qiáng)了對城投企業(yè)發(fā)行境外債的審核,進(jìn)行了多輪窗口指導(dǎo)。在監(jiān)管政策指導(dǎo)下,城投境外債發(fā)行呈現(xiàn)區(qū)縣級占比下降、發(fā)行期限延長、備用證結(jié)構(gòu)占比降低等主要特征。

(一)12個(gè)重點(diǎn)化債省份發(fā)債占比降低,區(qū)縣級占比有所下降

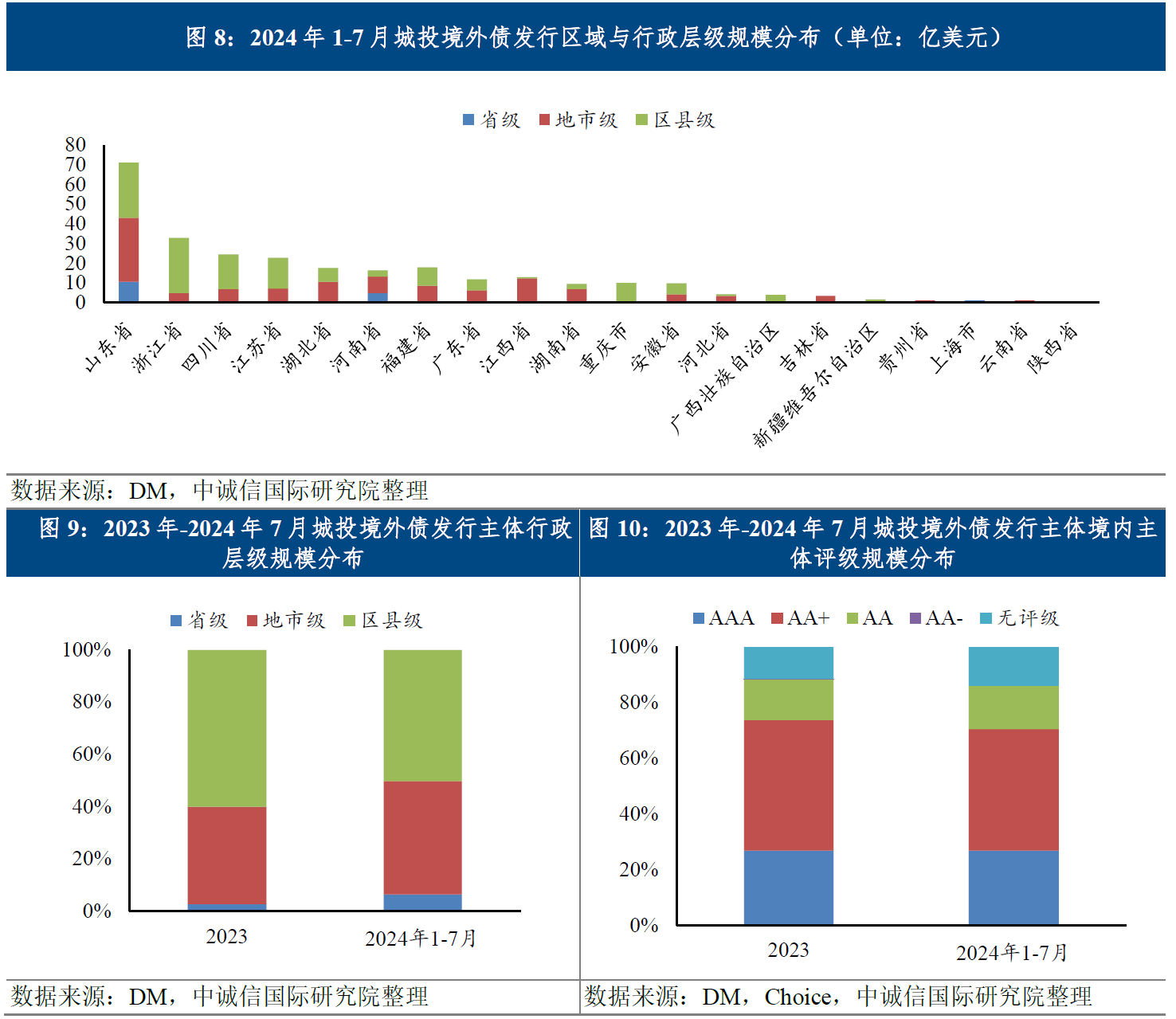

2023年10月以來,中央出臺文件加強(qiáng)了對城投企業(yè)發(fā)行境外債的審核,12個(gè)重點(diǎn)化債省份[4]作為嚴(yán)格監(jiān)管對象嚴(yán)控境外債新增,2024年1—7月這些重點(diǎn)省份合計(jì)發(fā)行規(guī)模占比為6.67%,較2023年減少3.14個(gè)百分點(diǎn)。從行政層級分布來看,3月以來監(jiān)管部門加強(qiáng)對區(qū)縣級城投境外債發(fā)行規(guī)范,盡管區(qū)縣級城投企業(yè)仍然是境外債發(fā)行主力,但發(fā)行規(guī)模占比較2023年下降9.79個(gè)百分點(diǎn)至50.14%,地市級占比為43.38%,較2023年增加6.22個(gè)百分點(diǎn),行政層級有所上移。監(jiān)管部門對于評級沒有過多要求,境外發(fā)債城投境內(nèi)主體評級仍然以中低評級為主,2024年1—7月AA+發(fā)行規(guī)模占比最高、為43.69%,但較2023年減少3.16個(gè)百分點(diǎn),AA發(fā)行規(guī)模占比較2023年增加0.98個(gè)百分點(diǎn)至15.51%,無評級發(fā)行規(guī)模占比則增加2.38個(gè)百分點(diǎn)至13.89%。

?

(二)“364境外債”被叫停,發(fā)行期限延長且更偏好點(diǎn)心債

由于364天及以下的境外債發(fā)行手續(xù)相對簡單,2023年下半年,隨著城投境內(nèi)融資渠道持續(xù)收縮,城投企業(yè)發(fā)行“364境外債”規(guī)模明顯增多且成本較高。今年1月,監(jiān)管部門為了解決部分企業(yè)利用政策漏洞大規(guī)模高成本舉債的問題,限制部分省份發(fā)行“364境外債”。2024年1—7月,發(fā)行期限在1年及以下的境外債發(fā)行規(guī)模占比不足6%,較2023年大幅減少6.61個(gè)百分點(diǎn),發(fā)行期限在3年以上的境外債發(fā)行規(guī)模占比則增加6.84個(gè)百分點(diǎn)至10.50%,整體發(fā)行期限有所延長。此外,受美聯(lián)儲加息影響,城投美元債發(fā)行成本維持高位,3年期城投美元債票面利率高于同期限人民幣債約157BP,因此一級市場以美元計(jì)價(jià)的境外債發(fā)行意愿有限,以人民幣計(jì)價(jià)的境外債發(fā)行增多。2024年1—7月,城投境外人民幣債發(fā)行150.71億美元,占同期城投境外債發(fā)行規(guī)模的比例為54.89%,較2023年增加1.70個(gè)百分點(diǎn),但今年以來城投境外債發(fā)行主體資質(zhì)不斷下沉,導(dǎo)致人民幣債平均發(fā)行成本有所上行,與境內(nèi)債發(fā)行票息差距擴(kuò)大至200BP左右。

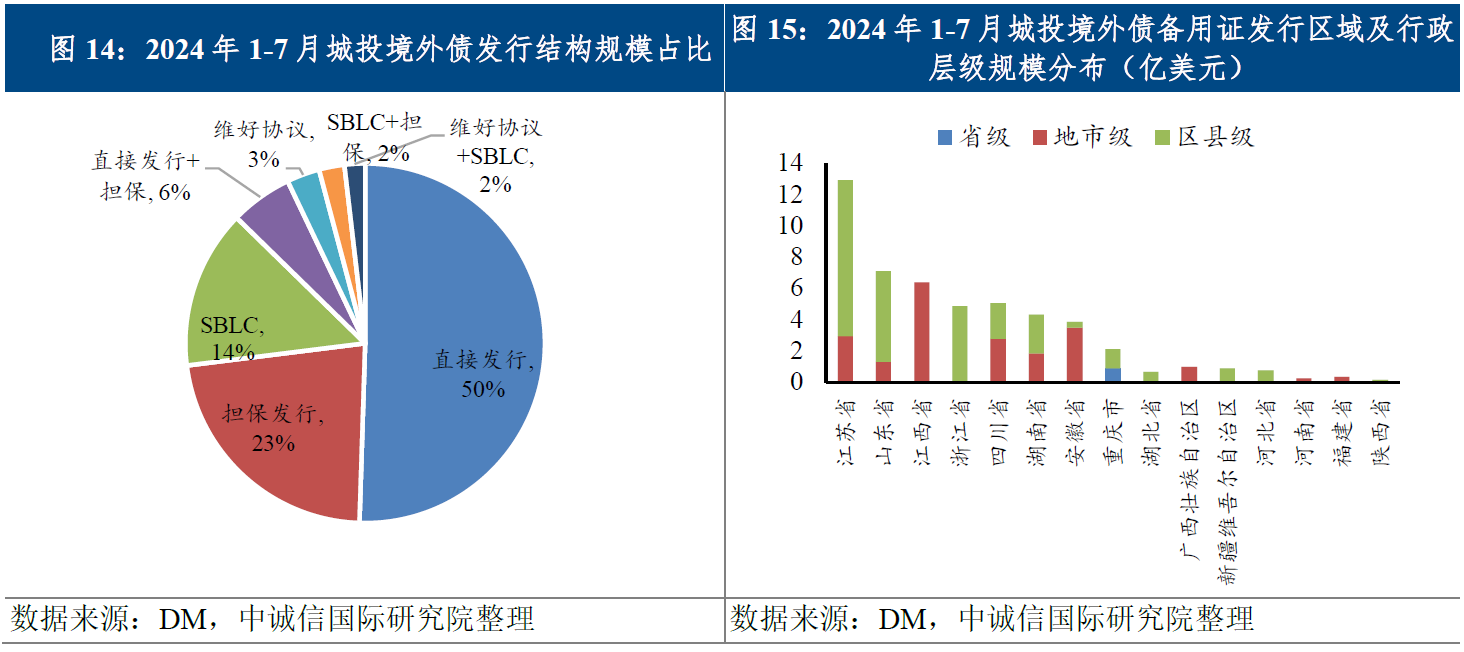

(三)監(jiān)管限制部分銀行提供備用證增信,城投備用證發(fā)行占比下降

備用證發(fā)行指由商業(yè)銀行為該筆債券提供備用信用證(Standby Letters of Credit),若債券發(fā)生違約,由開證行承擔(dān)兌付責(zé)任。正如前文所述,發(fā)行境外債的城投企業(yè)以區(qū)縣級、中低評級為主,出于降低發(fā)行成本、削減利息支出等目的,在發(fā)行結(jié)構(gòu)上更偏好于備用證結(jié)構(gòu)。為了限制弱資質(zhì)區(qū)縣級城投企業(yè)的舉債規(guī)模,今年3月,監(jiān)管部門限制部分銀行無序?yàn)榘l(fā)行境外債的城投企業(yè)提供信用備證。受到窗口指導(dǎo)影響,銀行通過備用證為城投企業(yè)增信的方式受到一定程度限制,2024年1—7月,采取備用證發(fā)行的規(guī)模占比為18.42%,較2023年減少9.36個(gè)百分點(diǎn),其中區(qū)縣級規(guī)模占比為58.27%,以江蘇、山東、浙江這一類東部地區(qū)為主。信用資質(zhì)相對一般的城投企業(yè)發(fā)債難度加大,不得不采取其他發(fā)行結(jié)構(gòu),2024年1—7月城投境外債采取直接發(fā)行結(jié)構(gòu)的規(guī)模占比為50.50%,較2023年增加12.03個(gè)百分點(diǎn)。

三、??“134號文”之后如何看待城投境外債市場?

2024年以來,城投境外債監(jiān)管政策持續(xù)趨緊,雖然目前最新的城投境外發(fā)債指導(dǎo)還未正式出臺,但從近期的政策走向來看,防范化解隱性債務(wù)風(fēng)險(xiǎn)是境外債監(jiān)管的首要目標(biāo),預(yù)計(jì)境外債監(jiān)管政策有進(jìn)一步收緊的可能。隨著化債進(jìn)程持續(xù)推進(jìn),城投境內(nèi)外各融資渠道易緊難松,較為依賴境外債市場或結(jié)構(gòu)化發(fā)行的弱資質(zhì)平臺融資渠道或顯著受阻,需關(guān)注因政策變化帶來的城投債務(wù)滾續(xù)壓力及風(fēng)險(xiǎn)傳導(dǎo)可能。

(一)境外發(fā)債監(jiān)管或向境內(nèi)靠攏,后續(xù)將嚴(yán)控新增債務(wù)

雖然目前最新的城投境外發(fā)債指導(dǎo)還未正式出臺,但從近期的政策走向來看,為防范化解隱性債務(wù)風(fēng)險(xiǎn),預(yù)計(jì)境外債也會向境內(nèi)債監(jiān)管政策靠攏,在“控增化存”的基調(diào)之下,后續(xù)境外債監(jiān)管政策或有保有壓。一方面,考慮到2025—2026年城投境外債年平均到期規(guī)模約390億美元,較2024年增加28%,債務(wù)兌付壓力較大,國發(fā)〔134〕號文允許用境內(nèi)債對境外債借新還舊,能降低境外債高息壓力、有效壓降境內(nèi)外綜合融資成本,確保城投整體流動性,守住債券市場不出違約風(fēng)險(xiǎn)的底線。8月5日,六盤水市民生產(chǎn)業(yè)投資集團(tuán)有限責(zé)任公司公告計(jì)劃發(fā)行1億美元債券、7.2億元公司債券,專項(xiàng)用于置換公司存續(xù)的1億美元境外債券,這是“134號文”之后首個(gè)明確計(jì)劃通過發(fā)行境內(nèi)債券償還境外債券的案例,或意味著利用境內(nèi)債償還境外債將逐步落地。另一方面,監(jiān)管部門可能通過設(shè)置硬性指標(biāo)和限制募集資金用途,約束城投境外債務(wù)總量進(jìn)一步增長。3月以來,監(jiān)管部門加強(qiáng)對區(qū)縣級城投境外債發(fā)行規(guī)范,原則上只允許借新還舊,同時(shí)國發(fā)〔134〕號文規(guī)定不允許新增1年以內(nèi)的境外債,對此部分融資產(chǎn)生了一定限制。整體而言,出于防范化解境外債務(wù)風(fēng)險(xiǎn)的考量,在保障城投合理融資需求框架下,監(jiān)管部門或全面收緊債務(wù)風(fēng)險(xiǎn)較高區(qū)域、低層級弱資質(zhì)城投境外融資,未來城投境外債將進(jìn)入存量市場。

(二)高融資成本下城投付息壓力抬升,關(guān)注融資收緊引發(fā)的流動性風(fēng)險(xiǎn)

相對境內(nèi)債,境外債融資成本較高,長期來看或加大城投企業(yè)財(cái)務(wù)負(fù)擔(dān),引發(fā)信用風(fēng)險(xiǎn)上升。同時(shí),城投境外債發(fā)行主體以地市級和區(qū)縣級平臺為主,尤其是部分本不具備發(fā)債能力的弱資質(zhì)城投主體通過非市場化發(fā)行進(jìn)一步加大債務(wù)規(guī)模,使得信用風(fēng)險(xiǎn)進(jìn)一步積累。考慮到城投企業(yè)基本面未有實(shí)質(zhì)改善,自身造血能力依然較差,城投企業(yè)ROA遠(yuǎn)低于債務(wù)利率且逐年下滑,2023年境外發(fā)債城投企業(yè)整體凈利潤對利息支出的覆蓋倍率約0.2倍,較上年進(jìn)一步下降,期末整體存量資金理論上僅能夠保障近2年的利息支出,考慮用于債務(wù)本金償付和項(xiàng)目支出的儲備之后,付息保障或更為緊張[5]。

因境內(nèi)融資受限從而轉(zhuǎn)向政策偏松的境外市場的城投企業(yè)普遍存在資質(zhì)偏弱、償債能力差異較大等問題,潛在信用風(fēng)險(xiǎn)偏高,一旦城投境外債發(fā)行收緊,更容易引發(fā)流動性風(fēng)險(xiǎn)釋放,同時(shí)風(fēng)險(xiǎn)或沿?fù)?dān)保鏈、股權(quán)鏈、市場預(yù)期等渠道傳導(dǎo),加速區(qū)域風(fēng)險(xiǎn)及系統(tǒng)性風(fēng)險(xiǎn)上升。如果采用備用證或擔(dān)保發(fā)行,風(fēng)險(xiǎn)還可能沿著擔(dān)保或股權(quán)鏈條擴(kuò)散,引發(fā)境內(nèi)擔(dān)保機(jī)構(gòu)或母公司風(fēng)險(xiǎn)上升。此外,城投信用風(fēng)險(xiǎn)與地方政府信用風(fēng)險(xiǎn)關(guān)聯(lián)性較高,城投信用風(fēng)險(xiǎn)釋放或加劇區(qū)域流動性危機(jī),引發(fā)系統(tǒng)性風(fēng)險(xiǎn)。

?

[1] 本文定義的城投范圍是基于中誠信國際基礎(chǔ)設(shè)施投融資行業(yè)口徑,并考慮了城投探索市場化轉(zhuǎn)型過程中逐步拓寬業(yè)務(wù)種類、融合更多公用事業(yè)領(lǐng)域和市場化經(jīng)營的業(yè)務(wù)來提高自身能力的情況,將部分公用事業(yè)、綜合等類城投企業(yè)納入統(tǒng)計(jì)樣本,形成廣義城投口徑,本文使用的城投境外債數(shù)據(jù)全部來源于DM數(shù)據(jù)庫。

[2] 較多新發(fā)城投境外債募集資金披露用途同時(shí)涉及償還債務(wù)、補(bǔ)充流動性、項(xiàng)目投資等,難以區(qū)分具體額度,因此本文僅統(tǒng)計(jì)了募集資金用途僅為再融資的發(fā)行規(guī)模,統(tǒng)計(jì)口徑偏小。

[3]中誠信國際研究院,《2024年上半年城投市場運(yùn)行回顧與展望:化債持續(xù)加碼、城投債凈融驟降九成,關(guān)注投資收縮效應(yīng)與轉(zhuǎn)型風(fēng)險(xiǎn)》,https://mp.weixin.qq.com/s/5fU1Wd48X8E_lweIJKRAhw。

[4]天津、內(nèi)蒙古、遼寧、吉林、黑龍江、廣西、重慶、貴州、云南、甘肅、青海、寧夏

[5] 中誠信亞太,《2024年上半年基投融資政策回顧及展望:化債工作持續(xù)推進(jìn),城投企業(yè)融資繼續(xù)分化》,https://mp.weixin.qq.com/s/MwRmznFRe8U-zVUOo4lf_w。

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號