蔣飛/文 ???核心觀點(diǎn)

4月3日,央行貨幣政策委員會(huì)2024年第一季度例會(huì)新聞稿中提到:在經(jīng)濟(jì)回升過程中,也要關(guān)注長期收益率的變化。4月9日財(cái)聯(lián)社報(bào)道,近日央行與三家政策性銀行座談,討論了長期限利率債市場(chǎng)形勢(shì)。引發(fā)了債券投資者對(duì)長端收益率的走勢(shì)擔(dān)憂。

我們認(rèn)為出于政策引導(dǎo)預(yù)期的考量,央行或有必要及時(shí)與市場(chǎng)溝通其對(duì)于長端利率的目標(biāo)和調(diào)控手段,一邊優(yōu)化貨幣政策效果,穩(wěn)定市場(chǎng)預(yù)期。

對(duì)于長債收益率,我們?cè)谇捌诙嗥獔?bào)告中,從國際資本流動(dòng)、宏觀杠桿率、MLF政策利率、中美利差以及大型金融機(jī)構(gòu)的資產(chǎn)配置需求等多方面出發(fā),認(rèn)為國內(nèi)長期收益率持續(xù)下行的可能性較大。

未來一段時(shí)間,對(duì)于短期債券,我們認(rèn)為物價(jià)水平溫和、資金利率下降或?qū)⒔o短期債券帶來更多機(jī)會(huì),國債收益率曲線或有望陡峭化。對(duì)于長期債券,其短期雖易受到長債供給沖擊、央行加強(qiáng)關(guān)注等擾動(dòng),但長期看,收益率下行的趨勢(shì)尚未扭轉(zhuǎn)。以商業(yè)銀行為代表的金融機(jī)構(gòu)未來一段時(shí)間或?qū)⒗^續(xù)面臨貸款需求不振、凈息差不斷收窄、行業(yè)競(jìng)爭(zhēng)加劇等壓力,需尋找新的發(fā)展方向。我們認(rèn)為長期視角下,國債與黃金等安全性較高的資產(chǎn)都還有一定配置機(jī)會(huì)。

4月3日,央行貨幣政策委員會(huì)2024年第一季度例會(huì)新聞稿中提到:在經(jīng)濟(jì)回升過程中,也要關(guān)注長期收益率的變化。4月9日財(cái)聯(lián)社報(bào)道,近日央行與三家政策性銀行座談,討論了長期限利率債市場(chǎng)形勢(shì)。引發(fā)了債券投資者對(duì)長端收益率的走勢(shì)擔(dān)憂。4月3日-4月10日,10年、30年國債收益率分別上行1.4BP和2.6BP至2.2972%和2.4891%;而同時(shí)期短期限利率繼續(xù)下行,2年、3年國債收益率下行3.3BP和2.4BP至1.8560%和2.0187%。

其實(shí),我們?cè)?022年就對(duì)短期利率做過分析:《20220515如何理解當(dāng)前中國利率現(xiàn)狀》《20220527短期利率的再思考》;2023年對(duì)長期利率做過分析:《20230119十年期國債收益率還會(huì)持續(xù)走高嗎?》《20230310再議十年期國債利率》。從報(bào)告中可以看到,我們很早就對(duì)長期收益率的持續(xù)下行做過研判。

顯然,近期政策制定者對(duì)長端收益率的走勢(shì)引起關(guān)注和重視。我們?cè)凇?0240312理性預(yù)期和預(yù)期管理》中已經(jīng)提出:“20年期利率與10年期利率的差縮窄到10BP左右,這反映了市場(chǎng)對(duì)十年后的利率水平預(yù)期較低……政策制定者應(yīng)該重視這些預(yù)期,深入溝通市場(chǎng)建議的政策組合,及時(shí)回應(yīng)市場(chǎng)合理關(guān)切”。

資產(chǎn)價(jià)格的定價(jià)邏輯一般分為長期和短期因素。長端收益率價(jià)格的長期決定因素主要來自基本面,包括決定GDP長期走勢(shì)的資本、人口以及技術(shù)等指標(biāo)的變化;短期影響因素可能來自供需關(guān)系的變化,短期宏觀政策的變化以及國內(nèi)外利差等等。我們?cè)谇捌谝幌盗袌?bào)告中分析了其中多個(gè)指標(biāo),比如:2022年時(shí)我們認(rèn)為國際資本流動(dòng)、宏觀杠桿率影響長期利率走勢(shì);2023年時(shí)MLF政策利率、中美利差以及大型金融機(jī)構(gòu)的資產(chǎn)配置需求和長期通縮擔(dān)憂等等左右著未來方向。

從長期的角度來說,我們?cè)凇?0240212中國自然利率和泰勒公式》已經(jīng)預(yù)測(cè)到2030年之前我國自然利率可能會(huì)持續(xù)下降。我們認(rèn)為國債利率可能正在沿著自然利率方向前進(jìn),如果要改變長期國債利率的走勢(shì),一個(gè)可行的方法是糾正自然利率的趨勢(shì),這或許需要根本改革來改變未來潛在經(jīng)濟(jì)增長速度。

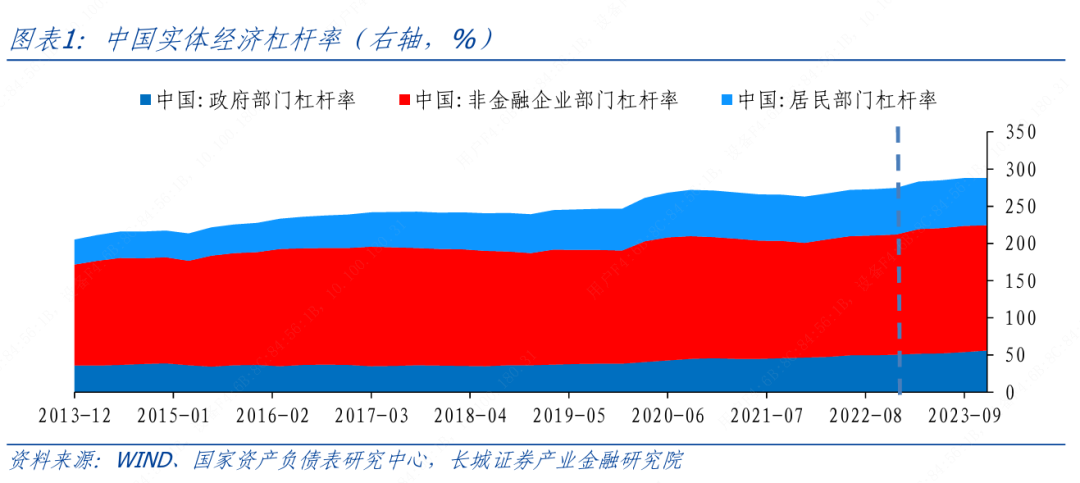

可以看出,近期我國經(jīng)濟(jì)基本面發(fā)生了一些積極變化。比如1—2月份固定資產(chǎn)投資增速出現(xiàn)了反彈,美元兌人民幣也在貶值,出口好轉(zhuǎn),一季度GDP增速可能接近5%。如果這一趨勢(shì)能夠延續(xù),長端利率自然會(huì)回升。政策層面上可能是按照這個(gè)思路看待長端利率。但對(duì)于理性投資者來說,他們也看到了國家資產(chǎn)負(fù)債表研究中心發(fā)布的2023年宏觀杠桿率(實(shí)體經(jīng)濟(jì)部門債務(wù)/名義GDP)上升了13.5個(gè)百分點(diǎn),從2022年末的274.3%上升至287.8%。這一上升速度比2013—2022年均上漲8.4個(gè)百分點(diǎn)明顯更快,債務(wù)的“透支”可能仍然會(huì)制約未來經(jīng)濟(jì)增長潛力。并且宏觀杠桿率持續(xù)上升也可能會(huì)造成長端利率的不斷下降,有助于降低政府再融資償債壓力。在這兩年地方政府隱性債務(wù)展期時(shí),短期債務(wù)置換成長期并且利率下降的較快,這也是推動(dòng)債券市場(chǎng)長端利率下降的原因之一。

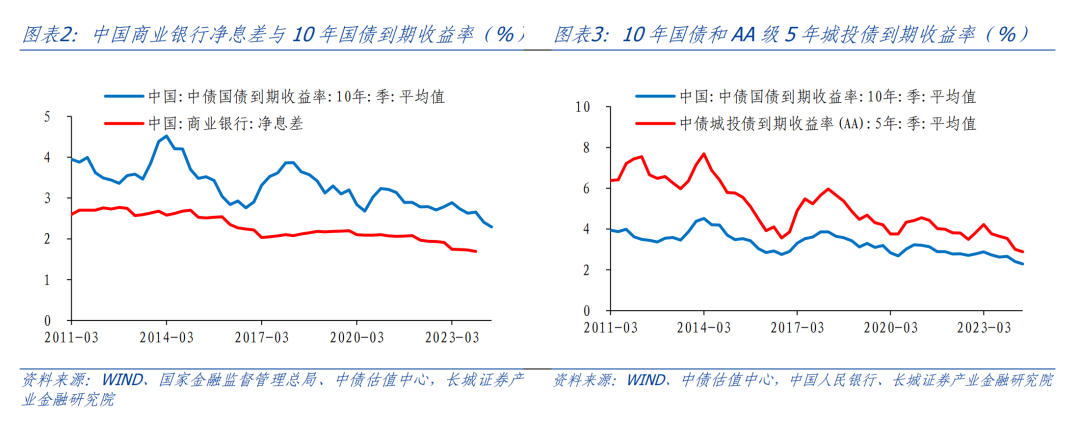

從短期的角度來說,受制于貸款需求的不振,商業(yè)銀行的總資產(chǎn)增速也在明顯放緩。同時(shí)伴隨著貸款利率的下降,銀行凈息差存在收窄壓力。面對(duì)不斷收縮的房地產(chǎn)市場(chǎng)和管控趨嚴(yán)的基建投資,市場(chǎng)擔(dān)心銀行的隱含不良率會(huì)逐步增加。這就使得商業(yè)銀行在資產(chǎn)配置過程中,更看重債券市場(chǎng)。隨著低評(píng)級(jí)的企業(yè)債/城投債收益率不斷下降,信用利差也逐漸收窄,國債利率也不得不跟著下降。商業(yè)銀行之間的競(jìng)爭(zhēng)隨著總規(guī)模的下降而加劇,促使部分競(jìng)爭(zhēng)能力弱的機(jī)構(gòu)只能選擇收益率更低、但風(fēng)險(xiǎn)也更低的利率債。因此去年末至今年以來長端利率的快速下行,不僅是經(jīng)濟(jì)基本面使然,也包含優(yōu)質(zhì)資產(chǎn)荒之下,機(jī)構(gòu)增配行為的驅(qū)動(dòng)。

我們認(rèn)為,要想防止長端利率繼續(xù)下行,短期上也應(yīng)該控制宏觀杠桿率的上行。因此,關(guān)注我國高質(zhì)量發(fā)展成效,或許應(yīng)關(guān)注宏觀杠桿率能否穩(wěn)定下來,實(shí)現(xiàn)的途徑可能是實(shí)體部門主動(dòng)去杠桿,或者由經(jīng)濟(jì)較快增長而被動(dòng)下降。

一般情況下央行對(duì)貨幣政策的調(diào)控手法是控制貨幣供應(yīng)量或者政策利率,進(jìn)而根據(jù)利率傳導(dǎo)機(jī)制影響到其他市場(chǎng)(比如貸款市場(chǎng)、債券市場(chǎng)乃至民間金融市場(chǎng))和其他期限利率(比如長端利率)。直接下場(chǎng)調(diào)控長端利率的央行也不是沒有,美聯(lián)儲(chǔ)、日本央行以及歐央行等都在執(zhí)行相關(guān)操作,比如日本央行之前實(shí)施的YCC操作(收益率曲線控制),就是直接控制長端利率,并且給定了利率目標(biāo)。

但正如《20240403對(duì)赤字貨幣化的幾點(diǎn)思考》所分析的那樣,央行這么操作是為了一定的政策目的,比如通貨膨脹目標(biāo)制。為了防止進(jìn)入長期通縮或者從長期通縮泥潭中走出來,央行選擇了非傳統(tǒng)的貨幣政策手段,直接越過商業(yè)銀行或資本市場(chǎng)干預(yù)利率。除此之外,央行都是通過調(diào)控政策利率,來影響長期利率。

當(dāng)前中國貨幣政策仍未進(jìn)入量化寬松階段,央行所提的“關(guān)注長期收益率的變化”可能讓市場(chǎng)產(chǎn)生一定的分歧。長端利率是過高還是過低?除了傳統(tǒng)的調(diào)控手段,未來還會(huì)有其他政策出臺(tái)嗎?伯南克的《通貨膨脹目標(biāo)制》著作中通過分析幾家央行實(shí)施的通貨膨脹目標(biāo)制發(fā)現(xiàn),透明度是央行成功的重要原因之一。因?yàn)槔硇缘耐顿Y者會(huì)對(duì)央行政策產(chǎn)生不同的預(yù)期,進(jìn)而抵消政府的干預(yù)效果。這表明央行需要和市場(chǎng)溝通,為何意圖影響長端利率、長端利率的目標(biāo)是什么?以及通過什么措施來達(dá)到此目標(biāo)?

“為什么要在清晰度和溝通方面做出這么大的努力?改善透明度和溝通是實(shí)行通貨膨脹目標(biāo)制的中央銀行在這一制度上獲得成功的關(guān)鍵。它們通過降低貨幣政策、利率和通貨膨脹的不確定性,改善了私人部門的計(jì)劃;通過讓公眾了解中央銀行的可為與不可為,促進(jìn)了公眾對(duì)貨幣政策的公開討論;增加了中央銀行長期策略的自由度,例如,暫時(shí)偏離目標(biāo)而對(duì)通貨膨脹預(yù)期不產(chǎn)生負(fù)面影響;明確了中央銀行和政治家們?cè)谪泿耪卟僮鞣矫娴穆氊?zé)。透明度和溝通有助于增強(qiáng)責(zé)任。”——伯南克《通貨膨脹目標(biāo)制:國際經(jīng)驗(yàn)》

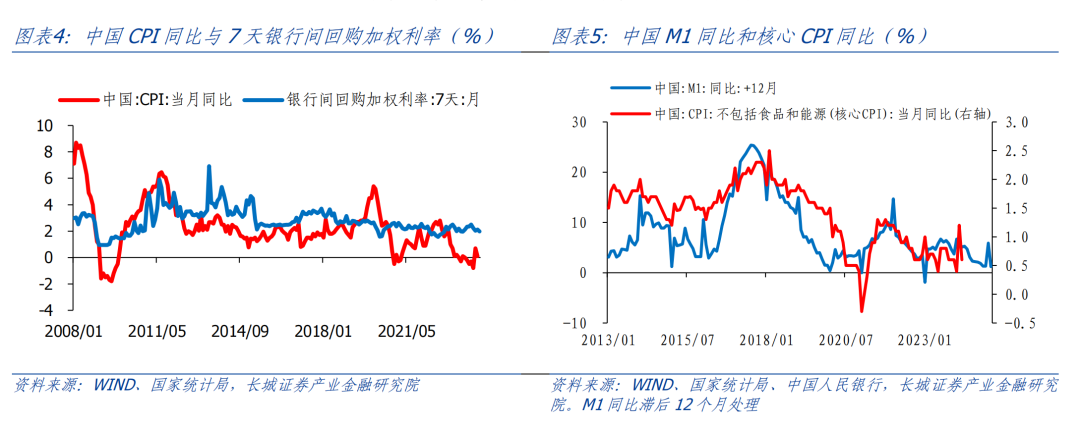

剛剛公布的中國3月CPI同比為0.1%,累計(jì)一季度CPI同比為0%;相較而言,七天銀行間回購加權(quán)利率仍在2%左右,兩者的分化也有兩個(gè)季度左右。而我們通過M1同比增速判斷,核心CPI同比增速可能還會(huì)繼續(xù)下行。這或許意味著短期資金利率相較于當(dāng)前的物價(jià)水平仍然偏高,未來一段時(shí)間資金利率有進(jìn)一步下行的必要。從這個(gè)角度看,下一階段短期債券或?qū)⒂瓉砀鄼C(jī)會(huì),債券市場(chǎng)或有望陡峭化。

對(duì)于長期債券,其短期雖易受到長債供給沖擊、央行加強(qiáng)關(guān)注等擾動(dòng),但長期看,收益率下行的趨勢(shì)尚未扭轉(zhuǎn)。

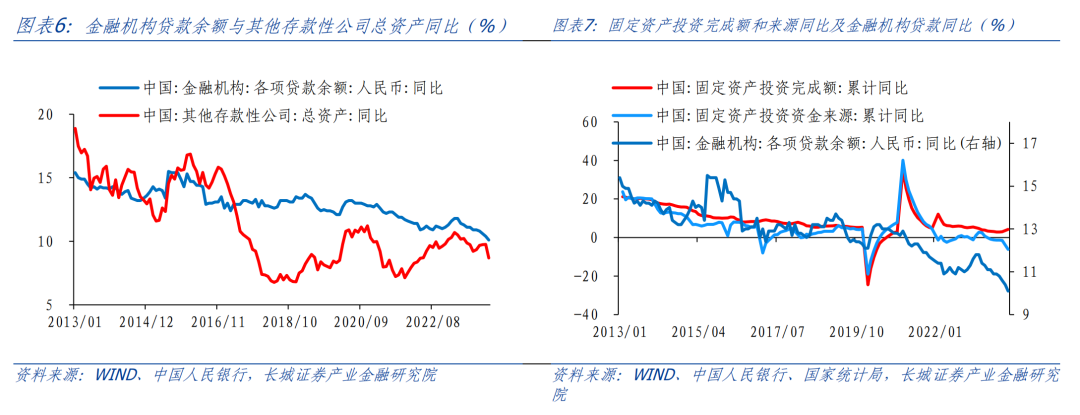

首先,信貸等優(yōu)質(zhì)“資產(chǎn)荒”或?qū)⒁廊皇墙鹑跈C(jī)構(gòu)資產(chǎn)管理中面臨的一個(gè)重要問題,國債、國開債等高等級(jí)信用債仍然將是受市場(chǎng)青睞的資產(chǎn)之一,其價(jià)格上升、收益率下行也應(yīng)是大方向。在融資需求不振的情況下,金融機(jī)構(gòu)各項(xiàng)貸款余額同比增速在去年四季度開始快速下降,進(jìn)而影響到商業(yè)銀行的資產(chǎn)增速。今年2月份其他存款性公司總資產(chǎn)增速快速下降,降至9%以下。4月10日中國證券報(bào)消息稱,招行暫停發(fā)放三年期、五年期大額存單產(chǎn)品額度,招行指出“客戶存款意愿較強(qiáng),銀行流動(dòng)性相對(duì)充裕,但資產(chǎn)端投放相對(duì)乏力”,或也指向信貸需求增長放緩。信貸的不足反過來也制約了投資的增長,盡管1-2月份固定資產(chǎn)投資累計(jì)增速反彈到4.2%,但固定資產(chǎn)投資資金來源累計(jì)增速下滑至-6.2%,與固定資產(chǎn)投資增速的差距拉大了。與此同時(shí)各項(xiàng)貸款余額同比增速已經(jīng)下滑至10.1%,與固定資產(chǎn)投資資金來源增速的差距也是越來越大。

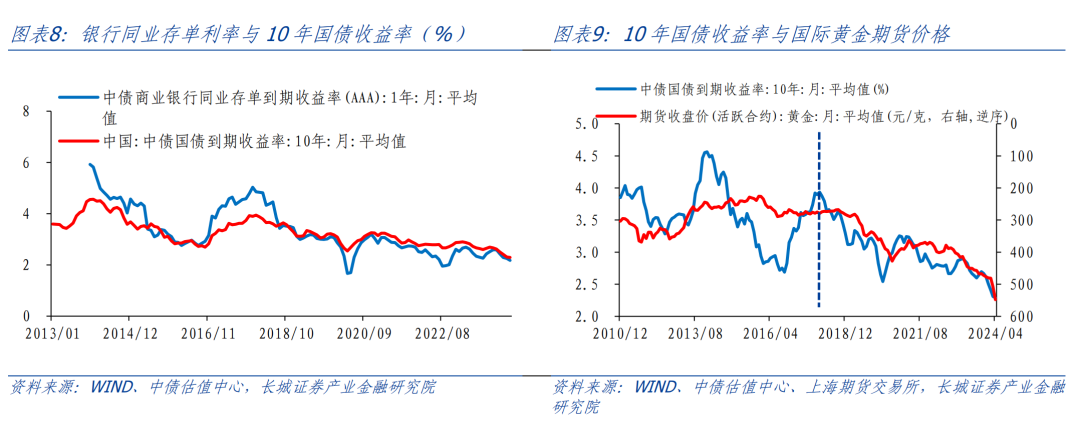

其次,凈息差收窄或也將是商業(yè)銀行將面臨的另一個(gè)問題。為了促進(jìn)融資需求回升,貸款利率下行是一個(gè)重要手段,但這意味著銀行資產(chǎn)端收益的擠壓。銀行凈息差包含資產(chǎn)收益和負(fù)債融資成本兩方面影響因素,為解決凈息差收窄壓力,一則銀行負(fù)債端成本下調(diào)有較強(qiáng)必要性,因此去年至今,多家商業(yè)銀行下調(diào)存款利率、央行降準(zhǔn)、增加貨幣投放、引導(dǎo)同業(yè)存單利率下行等均出于這一項(xiàng)考量。另一方面,資產(chǎn)端尋找替代投資品、提高資產(chǎn)收益也是減輕凈息差壓力的重要途徑。在國際環(huán)境不確定性加強(qiáng)、高收益資產(chǎn)供給不足等情形下,高等級(jí)債券與黃金等安全性較高的資產(chǎn)更受青睞,也因此可以看到2018年以來黃金與國債出現(xiàn)較為一致的強(qiáng)勢(shì)走勢(shì)。

綜上,商業(yè)銀行作為國內(nèi)資產(chǎn)配置的重要參與者,對(duì)資產(chǎn)價(jià)格影響較大。而商業(yè)銀行未來一段時(shí)間或?qū)⒗^續(xù)面臨貸款需求不振、凈息差不斷收窄、行業(yè)競(jìng)爭(zhēng)加劇等壓力,需尋找新的發(fā)展方向。我們認(rèn)為長期視角下,國債與黃金都還有一定配置機(jī)會(huì)。

風(fēng)險(xiǎn)提示

國內(nèi)貨幣政策不及預(yù)期;債券市場(chǎng)與黃金市場(chǎng)走勢(shì)不及預(yù)期;全球政治環(huán)境不確定性較強(qiáng);信用事件集中爆發(fā)。

京公網(wǎng)安備 11010802028547號(hào)

京公網(wǎng)安備 11010802028547號(hào)